Lương 50 triệu đóng thuế TNCN bao nhiêu?

Mua tài khoản Hoatieu Pro để trải nghiệm website Hoatieu.vn KHÔNG quảng cáo & Tải nhanh File chỉ từ 99.000đ. Tìm hiểu thêm »

Lương 50 triệu đóng thuế TNCN bao nhiêu? Thuế TNCN cá nhân là loại thuế trực thu dành riêng cho cá nhân có thu nhập cao hơn mức được pháp luật quy định. Với mức lương 50 triệu sẽ phụ thuộc vào mức giảm trừ và khoản không tính thuế sẽ có mức thuế suất khác nhau. Nhưng với mức lương này thì mức thuế suất khá cao.

Mức thuế suất với lương 50 triệu

1. Căn cứ xác định tính thuế TNCN

Theo quy định pháp luật thì số tiền tính thuế là số tiền đã được giảm trừ gia cảnh và trừ các khoản bảo hiểm và người phụ thuộc, khoản được miễn thuế. Những khoản được giảm trừ là những khoản mà thực tế người lao động cần để đáp ứng cuộc sống, số tiền dư ra sẽ phải tính thuế TNCN.

Vì thế số tiền được tính thuế không phải số tiền thu nhập thực tế mà là số tiền còn lại sau khi đã trừ đi các khoản giảm trừ, khoản miễn thuế. Cụ thể mức giảm trừ gia cảnh hiện nay là 11 triệu đồng và mức giảm trừ của một người phụ thuộc là 4,4 triệu và mức đóng bảo hiểm là 10,5%. Do đó với người lao động bình thường có mức lương dưới 11 triệu thì chắc chắn không phải đóng thuế TNCN.

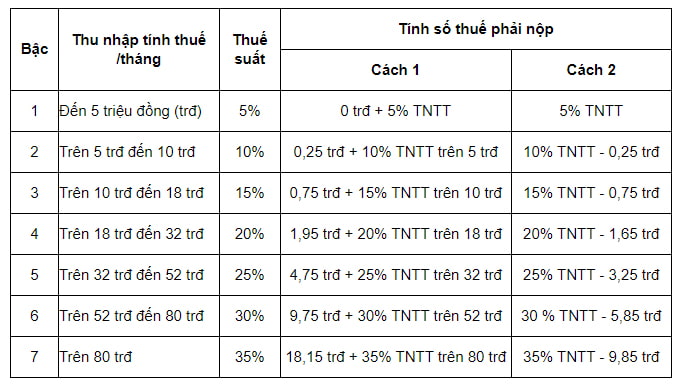

Cụ thể khoản tiền sau khi trừ đi các khoản giảm trừ sẽ bắt đầu tính thuế theo mức như sau:

2. Cách tính thuế TNCN

Theo Luật Thuế thu nhập cá nhân, Thuế TNCN được tính theo công thức sau:

Thuế TNCN phải nộp = Thu nhập tính thuế X Thuế suất

Trong đó:

Thu nhập tính thuế = Thu nhập chịu thuế - Các khoản giảm trừ

= [Tổng thu nhập – các khoản được miễn thuế] – [11.000.000 + (4.400.000 x Số người phụ thuộc) + các khoản bảo hiểm bắt buộc (nếu có) + bảo hiểm trách nhiệm nghề nghiệp (nếu có) + đóng quỹ hưu trí tự nguyện (nếu có) + các khoản đóng góp từ thiện, nhân đạo]

Cụ thể mức thuế suất TNCN được nêu rõ ở mục 1

3. Các khoản tiền được miễn thuế

Căn cứ vào điều 4 Luật thuế TNCN 2007 được sửa đổi qua các năm là 2012, 2014, 2020 và theo điểm b khoản 2 điều 79 Luật quản lý thuế 2019 quy định về các khoản được miễn thuế là:

I. Khoản thu nhập được miễn thuế theo Luật thuế thu nhập cá nhân

1. Thu nhập từ chuyển nhượng bất động sản giữa vợ với chồng; cha đẻ, mẹ đẻ với con đẻ; cha nuôi, mẹ nuôi với con nuôi; cha chồng, mẹ chồng với con dâu; cha vợ, mẹ vợ với con rể; ông nội, bà nội với cháu nội; ông ngoại, bà ngoại với cháu ngoại; anh, chị, em ruột với nhau.

2. Thu nhập từ chuyển nhượng nhà ở, quyền sử dụng đất ở và tài sản gắn liền với đất ở của cá nhân trong trường hợp cá nhân chỉ có một nhà ở, đất ở duy nhất.

3. Thu nhập từ giá trị quyền sử dụng đất của cá nhân được Nhà nước giao đất.

4. Thu nhập từ nhận thừa kế, quà tặng là bất động sản giữa vợ với chồng; cha đẻ, mẹ đẻ với con đẻ; cha nuôi, mẹ nuôi với con nuôi; cha chồng, mẹ chồng với con dâu; cha vợ, mẹ vợ với con rể; ông nội, bà nội với cháu nội; ông ngoại, bà ngoại với cháu ngoại; anh, chị, em ruột với nhau.

5. Thu nhập của hộ gia đình, cá nhân trực tiếp sản xuất nông nghiệp, lâm nghiệp, làm muối, nuôi trồng, đánh bắt thủy sản chưa qua chế biến thành các sản phẩm khác hoặc chỉ qua sơ chế thông thường.

6. Thu nhập từ chuyển đổi đất nông nghiệp của hộ gia đình, cá nhân được Nhà nước giao để sản xuất.

7. Thu nhập từ lãi tiền gửi tại tổ chức tín dụng, lãi từ hợp đồng bảo hiểm nhân thọ.

8. Thu nhập từ kiều hối.

9. Phần tiền lương làm việc ban đêm, làm thêm giờ được trả cao hơn so với tiền lương làm việc ban ngày, làm trong giờ theo quy định của pháp luật.

10. Tiền lương hưu do Quỹ bảo hiểm xã hội chi trả; tiền lương hưu do quỹ hưu trí tự nguyện chi trả hàng tháng.

11. Thu nhập từ học bổng, bao gồm: Học bổng nhận được từ ngân sách nhà nước; học bổng nhận được từ tổ chức trong nước và ngoài nước theo chương trình hỗ trợ khuyến học của tổ chức đó.

12. Thu nhập từ bồi thường hợp đồng bảo hiểm nhân thọ, phi nhân thọ, tiền bồi thường tai nạn lao động, khoản bồi thường nhà nước và các khoản bồi thường khác theo quy định của pháp luật.

13. Thu nhập nhận được từ quỹ từ thiện được cơ quan nhà nước có thẩm quyền cho phép thành lập hoặc công nhận, hoạt động vì mục đích từ thiện, nhân đạo, không nhằm mục đích lợi nhuận.

14. Thu nhập nhận được từ nguồn viện trợ nước ngoài vì mục đích từ thiện, nhân đạo dưới hình thức chính phủ và phi chính phủ được cơ quan nhà nước có thẩm quyền phê duyệt.

15. Thu nhập từ tiền lương, tiền công của thuyền viên là người Việt Nam làm việc cho các hãng tàu nước ngoài hoặc các hãng tàu Việt Nam vận tải quốc tế.

16. Thu nhập của cá nhân là chủ tàu, cá nhân có quyền sử dụng tàu và cá nhân làm việc trên tàu từ hoạt động cung cấp hàng hóa, dịch vụ trực tiếp phục vụ hoạt động khai thác, đánh bắt thủy sản xa bờ.

II. Thu nhập được miễn thuế theo Luật Quản lý thuế

17. Cá nhân có số tiền thuế phát sinh phải nộp hằng năm sau quyết toán thuế thu nhập cá nhân từ tiền lương, tiền công từ 50.000 đồng trở xuống.

III. Thu nhập được giảm thuế thu nhập cá nhân

Ngoài các trường hợp được miễn thuế nêu trên, thu nhập được giảm thuế với đối tượng nộp thuế gặp khó khăn do thiên tai, hoả hoạn, tai nạn, bệnh hiểm nghèo ảnh hưởng đến khả năng nộp thuế thì được xét giảm thuế tương ứng với mức độ thiệt hại nhưng không vượt quá số thuế phải nộp.

Như vậy người lao động có mức thu nhập cá nhân nhưng có những khoản nêu trên thì sẽ được trừ đi những khoản liên quan đó không phải tính thuế. Vì thế khi có những khoản này thì số tiền tính thuế cũng được giảm trừ.

4. Lương 50 triệu đóng thuế TNCN bao nhiêu?

Anh A có tổng thu nhập là 50 triệu đồng, không có khoản thu nhập được miễn thuế.

- Giả sử anh A không có người phụ thuộc. Thu nhập chịu thuế của ông A là 50 triệu đồng

Khoản đóng bảo hiểm bắt buộc hàng tháng: 5.250.000 đồng (8% tiền BHXH, 1,5% BHYT, 1% BHTN trên lương)

Thu nhập tính thuế TNCN của anh A: 50.000.000 – (11.000.000 + 5.250.000) = 33.750.000 đồng

Vậy nên căn cứ vào bảng mức thuế suất thì anh A phải thanh toán mức thuế là 25% với công thức là: 25%TNCN – 3,25 triệu đồng.

=> Anh A phải đóng mức thuế là: 25% x 33.750.000 – 3.250.000= 5.187.500 (đồng)

- Nếu như anh A có một người phụ thuộc thì mức tiền tính thuế cũng sẽ được giảm xuống. Cụ thể là:

Thu nhập tính thuế của anh A là: 50.000.000 – (11.000.000 + 5.250.000 +4.400.000) = 29.350.000 đồng

Căn cứ vào mức thuế suất thì với số tiền 29.350.000 anh A phải chịu mức thuế suất là 20% và tính tiền nộp thuế với công thức là 20%TNCN - 1,65 triệu.

Số tiền đóng thuế là: 20% x 29.350.000 – 1.650.000 = 4.220.000 (đồng)

Như vậy cứ gia tăng người phụ thuộc thì mức chịu thuế sẽ càng giảm, và nếu có thêm khoản được miễn thuế thì số tiền đóng thuế cũng được giảm đi.

5. Lương 30 triệu đóng thuế TNCN bao nhiêu?

Mời bạn đọc tham khảo nội dung bài viết: Lương 30 triệu đóng thuế TNCN bao nhiêu?

6. Lương 20 triệu đóng thuế TNCN bao nhiêu?

Mời bạn đọc tham khảo nội dung bài viết: Lương 20 triệu đóng thuế bao nhiêu 2026?

Trên đây là những tìm hiểu của Hoa Tiêu về vấn đề Lương 50 triệu đóng thuế TNCN bao nhiêu? Mời bạn đọc tham khảo thêm những thông tin hữu ích trong mục Hỏi đáp pháp luật liên quan.

-

Chia sẻ:

Vũ Thị Uyên

Vũ Thị Uyên

- Ngày:

Tham khảo thêm

-

Cá nhân đã nghỉ việc quyết toán thuế ở đâu?

-

Lương 30 triệu đóng thuế TNCN bao nhiêu?

-

Thuê người nghỉ hưu có phải đóng BHXH, BHYT, BHTN, TNCN 2026?

-

Lương tháng 13 có phải đóng thuế TNCN?

-

Lương 20 triệu đóng thuế bao nhiêu 2026?

-

Thời hạn nộp tờ khai báo cáo thuế GTGT - TNDN - TNCN 2023

-

Tiền thưởng Tết 2026 có phải đóng thuế TNCN không?

-

Quy định chứng từ khấu trừ thuế TNCN điện tử theo Nghị định 123

Theo Nghị định 147/2024/ND-CP, bạn cần xác thực tài khoản trước khi sử dụng tính năng này. Chúng tôi sẽ gửi mã xác thực qua SMS hoặc Zalo tới số điện thoại mà bạn nhập dưới đây:

Thuế - Lệ phí tải nhiều

Pháp luật tải nhiều

-

Thông tư 13/2026/TT-BGDĐT sửa đổi, bổ sung Quy chế thi tốt nghiệp trung học phổ thông

-

Nghị quyết 57-NQ/TW về đột phá phát triển khoa học, công nghệ, đổi mới sáng tạo và chuyển đổi số quốc gia

-

Nghị quyết 281/NQ-CP Chương trình thực hiện nghị quyết 71/NQ-TW, thúc đẩy chuyển đổi số và ứng dụng AI trong GD&ĐT

-

Nghị định 66/2026/NĐ-CP hướng dẫn chi tiết Luật Giáo dục

-

Thông tư 12/2026/TT-BGDĐT Quy chế tổ chức và hoạt động của trường phổ thông nội trú

-

Ví dụ về áp dụng luật

-

Nghị quyết 26-NQ/TW về công tác cán bộ

-

Môn thi thứ 3 vào lớp 10 năm 2026-2027 của 34 tỉnh thành phố

-

Hướng dẫn tổ chức thi Violympic cấp Quốc gia 2025-2026

-

Quyết định 1518/QĐ-SGDĐT của SGDĐT Hà Nội ban hành Điều lệ Giải thể thao học sinh phổ thông năm 2025-2026

Bài viết hay Thuế - Lệ phí

-

Bảng giá phí trước bạ xe Mercedes năm 2019

-

Lao động học, thử việc có phải chịu thuế TNCN không?

-

Cá nhân, tổ chức dạy thêm, học thêm cần phải nộp những loại thuế nào?

-

Giá tính thuế GTGT đối với hàng gia công được quy định như thế nào?

-

Hướng dẫn lấy lại mật khẩu trang thuế điện tử (thuedientu.gdt.gov.vn)

-

Báo cáo thuế theo quý gồm những gì? Cập nhật mới 2026