Lao động học, thử việc có phải chịu thuế TNCN không?

Mua tài khoản Hoatieu Pro để trải nghiệm website Hoatieu.vn KHÔNG quảng cáo & Tải nhanh File chỉ từ 99.000đ. Tìm hiểu thêm »

Lao động thời vụ, thử việc tính thuế TNCN như thế nào?

- 1. Khi nào phải nộp thuế thu nhập cá nhân?

- 2. Cách tính thuế TNCN hợp đồng thử việc

- 3. Thử việc 2021 có phải đóng thuế thu nhập cá nhân?

- 4. Trường hợp nào phải khấu trừ thuế TNCN?

- 5. Lao động học việc có phải chịu thuế thu nhập cá nhân không?

- 6. Hướng dẫn tính thuế thu nhập cá nhân cho lao động học việc

Lao động học việc có phải chịu thuế thu nhập cá nhân không? Cách tính thuế TNCN như thế nào? Đây là những câu hỏi nhiều người thắc mắc. HoaTieu.vn sẽ giải đáp cho các bạn thông qua bài viết dưới đây.

1. Khi nào phải nộp thuế thu nhập cá nhân?

Theo biểu thuế thu nhập cá nhân hiện nay, người nào có thu nhập đều phải nộp thuế. Phần thu nhập từ tiền công, tiền lương của người lao động thì không ít người cho rằng khoản 5 triệu đồng/tháng trong bậc 1 của biểu thuế. Tuy nhiên, khoản thu nhập hàng tháng từ tiền lương, tiền công của người lao động vẫn có không ít người lầm tưởng thu nhập tính thuế mà đây là khoản tiền bị đánh thuế.

Hiểu đơn giản với người có thu nhập tối thiểu trên 11 triệu đồng/tháng thì thuế TNCN áp dụng. Đây chính là khoản tiền chưa tính các phần giảm trừ (11 triệu đồng/tháng với bản thân và 4,4 triệu đồng/tháng và người phụ thuộc). Không phải đóng thuế TNCN đối với Những người có thu nhập nhỏ hơn mức này. Thuế TNCN sẽ được xác định bằng cách lấy thu nhập tính thuế nhân với thuế suất.

Thu nhập chịu thuế của người lao động được trả trong tháng, không bao gồm các khoản như tiền phụ cấp, ăn trưa, công tác phí…Tuy nhiên, thu nhập tính thuế ở đây không phải là tổng thu nhập từ lương và tiền công trong tháng của người lao động mà bằng tiền trong tháng trừ đi các khoản giảm trừ.

Ngoài ra, trong một số lĩnh vực đặc biệt các khoản giảm trừ còn bao gồm BHXH, BHYT, BHTN và BHNN. Các khoản giảm trừ hiện nay bao gồm giảm trừ gia cảnh trong đó, bản thân người nộp thuế được giảm trừ 11 triệu đồng và người phụ thuộc sẽ là 4,4 triệu đồng/người tính trên mỗi tháng.

Như vậy, trong trường hợp thu nhập cá nhân trên 11 triệu đồng thì sẽ phải đóng thuế TNCN.

2. Cách tính thuế TNCN hợp đồng thử việc

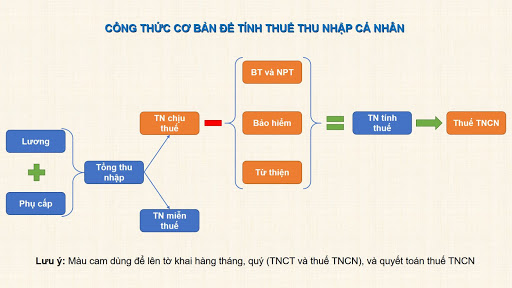

Thuế TNCN phải nộp = Thu nhập tính thuế X Thuế suất

Trong đó:

Thu nhập tính thuế = Thu nhập chịu thuế - Các khoản giảm trừ

= [Tổng thu nhập – các khoản được miễn thuế] – [11.000.000 + (4.400.000 x Số người phụ thuộc) + các khoản bảo hiểm bắt buộc (nếu có) + bảo hiểm trách nhiệm nghề nghiệp (nếu có) + đóng quỹ hưu trí tự nguyện (nếu có) + các khoản đóng góp từ thiện, nhân đạo]

Như vậy, khi đã nâng mức giảm trừ gia cảnh lên 11 triệu đồng/tháng đối với cá nhân người nộp thuế, tăng lên 4,4 triệu đồng/tháng đối với mỗi người phụ thuộc, trong trường hợp thu nhập của cá nhân dưới 11 triệu đồng thì sẽ không phải đóng thuế TNCN.

3. Thử việc 2021 có phải đóng thuế thu nhập cá nhân?

Theo quy định của pháp luật, người nộp thuế là cá nhân cư trú và cá nhân không cư trú. Tuy nhiên, trong phạm vi bài viết chỉ đề cập đến vấn đề đóng thuế TNCN của người lao động là cá nhân cư trú. Bên cạnh đó Điều 2 Thông tư 111/2013/TT-BTC đã liệt kê các loại thu nhập chịu thuế TNCN, trong đó có tiền lương, tiền công mà người lao động nhận được từ người sử dụng lao động. Do đó, tiền lương thử việc cũng được tính là khoản thu nhập chịu thuế TNCN.

Vì vậy, trước khi trả lương cho người lao động, người sử dụng lao động được phép trừ số thuế phải nộp vào thu nhập của người lao động theo quy định tại khoản 1 Điều 25 Thông tư 111/2013/TT-BTC như sau:

1. Khấu trừ thuế

...

b) Thu nhập từ tiền lương, tiền công

b.1) Đối với cá nhân cư trú ký hợp đồng lao động từ 03 tháng trở lên thì tổ chức, cá nhân trả thu nhập thực hiện khấu trừ thuế theo Biểu thuế lũy tiến từng phần…

…

i) Khấu trừ thuế đối với một số trường hợp khác.

Các tổ chức, cá nhân trả tiền công, tiền thù lao, tiền chi khác cho cá nhân cư trú không ký hợp đồng lao động hoặc ký hợp đồng lao động dưới 03 tháng có tổng mức trả thu nhập từ 02 triệu đồng/lần trở lên thì phải khấu trừ thuế theo mức 10% trên thu nhập trước khi trả cho cá nhân…

Theo đó, để biết được tiền lương thử việc có phải trích đóng thuế TNCN hay không cần căn cứ vào từng trường hợp sau:

Trường hợp 1: Người lao động thử việc bằng cách ký hợp đồng lao động từ 03 tháng trở lên

Thuế TNCN của người lao động sẽ được tính theo Biểu thuế lũy tiến từng phần. Theo Điều 7 Thông tư 111/2013/TT-BTC, căn cứ tính thuế đối với thu nhập từ tiền lương, tiền công là thu nhập tính thuế và thuế suất.

Trong đó, thu nhập tính thuế được xác định bằng thu nhập chịu thuế trừ đi các khoản giảm trừ sau:

- Các khoản giảm trừ gia cảnh (với chính bản thân là 11 triệu đồng/tháng, với mỗi người phụ thuộc là 4,4 triệu đồng/tháng theo Điều 1 Nghị quyết 954/2020/UBTVQH14);

- Các khoản đóng bảo hiểm, quỹ hưu trí tự nguyện.

- Các khoản đóng góp từ thiện, nhân đạo, khuyến học.

Như vậy, người lao động chỉ phải nộp thuế TNCN khi có tổng thu nhập từ tiền lương, tiền công lớn hơn 11 triệu đồng/tháng (nếu không có người phụ thuộc, nếu có 01 người phụ thuộc thì thu nhập phải lớn hơn 15,4 triệu đồng/tháng).

Trường hợp 2: Người lao động ký hợp đồng thử việc hoặc thử việc với hợp đồng lao động dưới 03 tháng

Người lao động trong trường hợp này mà có tổng mức thu nhập từ 02 triệu đồng/lần trở lên thì doanh nghiệp thực hiện khấu trừ thuế theo mức 10% trên thu nhập trước khi trả cho người lao động.

Tuy nhiên, căn cứ điểm i Khoản 1 Điều 25 Thông tư 111/2013/TT-BTC, người lao động chỉ có duy nhất thu nhập đó nhưng tổng mức thu nhập chịu thuế sau khi trừ gia cảnh chưa đến mức phải nộp thuế thì có thể làm cam kết theo mẫu 02/CK-TNCN gửi người sử dụng lao động để không bị khấu trừ thuế. Đồng thời, người lao động còn phải đăng ký thuế và có mã số thuế tại thời điểm cam kết.

4. Trường hợp nào phải khấu trừ thuế TNCN?

Trường hợp người lao động ký hợp đồng thử việc hoặc thử việc với hợp đồng lao động dưới 03 tháng.

Người lao động trong trường hợp này mà có tổng mức thu nhập từ 02 triệu đồng/lần trở lên thì doanh nghiệp thực hiện khấu trừ thuế theo mức 10% trên thu nhập trước khi trả cho người lao động.

Tuy nhiên, nếu người lao động có duy nhất thu nhập này và làm cam kết theo mẫu 02/CK-TNCN thì không bị khấu trừ thuế TNCN.

5. Lao động học việc có phải chịu thuế thu nhập cá nhân không?

Theo Cục Thuế Hà Nội, căn cứ vào Thông tư số 111/2013/TT-BTC ngày 15/8/2013 của Bộ Tài chính hướng dẫn thực hiện Luật thuế Thu nhập cá nhân, Luật sửa đổi, bổ sung một số điều của Luật thuế Thu nhập cá nhân và Nghị định số 65/2013/NĐ-CP của Chính phủ quy định chi tiết một số điều của Luật thuế Thu nhập cá nhân và Luật sửa đổi, bổ sung một số điều của Luật thuế Thu nhập cá nhân: “Khấu trừ thuế là việc tổ chức, cá nhân trả thu nhập thực hiện tính trừ số thuế phải nộp vào thu nhập của người nộp thuế trước khi trả thu nhập”.

Đối với trường hợp doanh nghiệp không ký hợp đồng lao động mà ký hợp đồng học việc với nhân viên thực tập thì khi chi trả thu nhập từ 2 triệu đồng/lần trở lên doanh nghiệp sẽ phải khấu trừ thuế theo mức 10% trên thu nhập trước khi trả cho nhân viên thực tập.

Đối với trường hợp doanh nghiệp chấm dứt hợp đồng lao động, đối với khoản trợ cấp thôi việc, người lao động nghỉ việc theo quy định của Luật Bảo hiểm xã hội và Bộ luật Lao động thì không tính vào thu nhập chịu thuế từ tiền lương, tiền công của người lao động. Còn đối với khoản tiền lương, tiền công và các khoản có tính chất tiền lương, tiền công chi trả cho người lao động thì khấu trừ theo biểu thuế lũy tiến từng phần.

Riêng đối với khoản hỗ trợ tài chính mà doanh nghiệp trả thêm cho người lao động sau khi đã chấm dứt hợp đồng lao động, nếu khoản chi này từ 2 triệu đồng trở lên thì doanh nghiệp phải khấu trừ thuế thu nhập cá nhân theo mức 10% trên tổng thu nhập chi trả.

6. Hướng dẫn tính thuế thu nhập cá nhân cho lao động học việc

Tiến hành khấu trừ thuế TNCN theo từng lần chi trả thu nhập từ 2.000.000 trở lên với lao động học việc như sau:

Đối với cá nhân Cư trú: khấu trừ 10% tổng thu nhập trả/lần (không phân biệt có mã số thuế hay không).

Ví dụ:

Bạn Nguyễn Minh T ký hợp đồng lao động thử việc 2 tháng với công ty A, lương thử việc của Tgồm có: Lương chính là 3.5 triệu, phụ cấp tiền ăn trưa 400.000, phụ cấp xăng xe 200.000

- Khi trả lương cho T, công ty A sẽ phải khấu trừ tiền thuế TNCN tại nguồn 10% như sau:

Thuế TNCN = (3.500.000 + 400.000+ 200.000) * 10% = 410.000

(Tiền ăn, lương tăng ca của lao động vãng lai (ký dưới 3 tháng) không được miễn thuế TNCN)

Chú ý:

Trường hợp cá nhân chỉ có duy nhất thu nhập thuộc đối tượng phải khấu trừ thuế theo tỷ lệ nêu trên nhưng ước tính tổng mức thu nhập chịu thuế của cá nhân sau khi trừ gia cảnh chưa đến mức phải nộp thuế thì cá nhân có thu nhập làm cam kết (Cam kết 02/CK-TNCN - Theo mẫu tại Thông tư 92/2015/TT-BTC) gửi tổ chức trả thu nhập để tổ chức trả thu nhập làm căn cứ tạm thời chưa khấu trừ thuế thu nhập cá nhân.)

Mời các bạn tham khảo thêm một số bài viết hữu ích khác như: Mẫu tờ khai khấu trừ thuế TNCN từ chuyên mục Hỏi đáp pháp luật của trang Hoatieu.vn.

Tham khảo thêm

-

Chia sẻ:

Tran Thao

Tran Thao

- Ngày:

Theo Nghị định 147/2024/ND-CP, bạn cần xác thực tài khoản trước khi sử dụng tính năng này. Chúng tôi sẽ gửi mã xác thực qua SMS hoặc Zalo tới số điện thoại mà bạn nhập dưới đây:

Thuế - Lệ phí tải nhiều

-

iTaxviewer 2.1.2

-

Mẫu file Excel viết hóa đơn GTGT 2024

-

Hướng dẫn cách viết mẫu 06/GTGT

-

Thủ tục và điều kiện hoàn thuế TNCN 2022

-

Lịch nộp các loại báo cáo thuế năm 2023

-

Thủ tục kê khai thuế cho doanh nghiệp mới thành lập

-

Hướng dẫn mới về hoàn thuế giá trị gia tăng

-

Bảng tính thuế thu nhập cá nhân năm 2025

-

Danh mục hàng hóa không được giảm thuế GTGT 2026

-

Cách sửa lỗi không gõ được tiếng Việt có dấu trên HTKK

Pháp luật tải nhiều

-

Nhiệm vụ và quyền hạn của người Đoàn viên

-

Quyết định 533/QĐ-BGDĐT về việc công nhận trường cao đẳng chất lượng cao

-

Quyết định 522/QĐ-BGDĐT Ban hành bộ học liệu kỹ năng số cho cán bộ, công chức, người lao động và người dân

-

Danh mục chứng chỉ ngoại ngữ kỳ thi tốt nghiệp trung học phổ thông 2026

-

Quyết định 405/QĐ-TTg Thành lập Hội đồng Giáo dục quốc phòng và an ninh Trung ương

-

Thông tư 13/2026/TT-BGDĐT sửa đổi, bổ sung Quy chế thi tốt nghiệp trung học phổ thông

-

Nghị quyết 57-NQ/TW về đột phá phát triển khoa học, công nghệ, đổi mới sáng tạo và chuyển đổi số quốc gia

-

Nghị quyết 281/NQ-CP Chương trình thực hiện nghị quyết 71/NQ-TW, thúc đẩy chuyển đổi số và ứng dụng AI trong GD&ĐT

-

Nghị định 66/2026/NĐ-CP hướng dẫn chi tiết Luật Giáo dục

-

Thông tư 12/2026/TT-BGDĐT Quy chế tổ chức và hoạt động của trường phổ thông nội trú

Bài viết hay Thuế - Lệ phí

-

Bảng giá phí trước bạ xe Toyota năm 2021

-

Cách xử lý hóa đơn điện tử viết sai theo Thông tư 78 và Nghị định 123

-

Phân biệt hóa đơn thương mại và hóa đơn xuất khẩu 2026

-

Thời điểm Mỹ áp thuế đối ứng 20% với hàng Việt Nam

-

10 trường hợp được miễn lệ phí môn bài 2026

-

Khoản tài trợ được tính vào chi phí được trừ khi xác định thu nhập chịu thuế TNDN 2025