Lương 20 triệu đóng thuế bao nhiêu 2026?

Mua tài khoản Hoatieu Pro để trải nghiệm website Hoatieu.vn KHÔNG quảng cáo & Tải nhanh File chỉ từ 99.000đ. Tìm hiểu thêm »

Trong bài viết "Lương 20 triệu đóng thuế bao nhiêu năm 2026?", Hoatieu.vn xin giải đáp các thắc mắc liên quan vấn đề thuế thu nhập cá nhân theo quy định mới nhất tại Luật Thuế thu nhập cá nhân 2014 và Nghị quyết 954/2020/UBTVQH14 về giảm trừ gia cảnh.

Mức thuế phải đóng với lương 20 triệu

- Căn cứ tính thuế TNCN

- 1. Thu nhập dưới 20 triệu đồng/tháng, mức chịu thuế rất nhỏ

- 2. Lương bao nhiêu thì phải đóng thuế 2026?

- 3. Lương 20 triệu đóng thuế bao nhiêu 2026?

- 4. Cách tính thuế thu nhập cá nhân 2026

- 5. Mức giảm trừ gia cảnh 2026

- 6. Ví dụ tính thuế thu nhập cá nhân

- 7. Thu nhập 50 triệu 1 tháng đóng thuế bao nhiêu?

- 8. Lương 28 triệu đóng thuế bao nhiêu 2026?

- 9. Lương 30 triệu đóng thuế bao nhiêu 2026?

Căn cứ tính thuế TNCN

Tính thuế TNCN sẽ được căn cứ vào khoản tiền được dư ra sau khi trừ đi các khoản không cần tính thuế như bảo hiểm, người phụ thuộc,....

Vì thế tiền tính thuế TNCN không phải khoản tiền thu nhập cá nhân thực tế mà là khoản tiền còn dư sau khi trừ các khoản giảm trừ và miễn thuế theo quy định pháp luật.

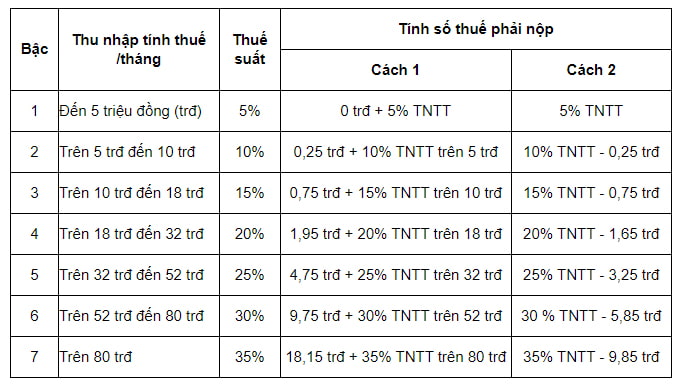

Các mức tính thuế sẽ được căn cứ tại bảng tính thuế thu nhập cá nhân như sau:

1. Thu nhập dưới 20 triệu đồng/tháng, mức chịu thuế rất nhỏ

Bộ Tài chính cho biết theo quy định tại Nghị quyết số 954/2020/UBTVQH14 về điều chỉnh mức giảm trừ gia cảnh của thuế TNCN, mức giảm trừ cho bản thân người nộp thuế đã được nâng từ 9 triệu đồng lên 11 triệu đồng/tháng và cho mỗi người phụ thuộc từ 3,6 triệu đồng lên 4,4 triệu đồng/tháng.

Theo Bộ Tài chính với mức điều chỉnh này, người có thu nhập từ tiền lương, tiền công 17 triệu đồng/tháng (nếu có 1 người phụ thuộc) hay 22 triệu đồng/tháng (nếu có 2 người phụ thuộc) cũng chưa phải nộp thuế TNCN. Trường hợp cá nhân có thu nhập lớn hơn các mức nêu trên (17 triệu đồng/tháng, 22 triệu đồng/tháng) thì số thuế phải nộp cũng rất nhỏ so với thu nhập của cá nhân. Cụ thể:

Trường hợp cá nhân có 1 người phụ thuộc, cách tính như sau:

- Nếu một người có thu nhập tiền lương, tiền công 17 triệu đồng/tháng, nếu trừ các khoản bảo hiểm xã hội, bảo hiểm y tế, bảo hiểm thất nghiệp… thì người này không phải nộp thuế TNCN vì: Bảo hiểm bắt buộc 10,5% (8% bảo hiểm xã hội + 1,5% bảo hiểm y tế + 1% bảo hiểm thất nghiệp) là 1,785 triệu đồng (17 triệu đồng x 10,5%), mức giảm trừ gia cảnh là 15,4 triệu đồng (11 triệu cho bản thân + 4,4 triệu cho người phụ thuộc), tổng cộng là 17,2 triệu đồng. Do đó không phải nộp thuế TNCN.

- Nếu thu nhập 18 triệu, trừ 10,5% bảo hiểm là 1,89 triệu, mức giảm trừ gia cảnh là 15,4 triệu, thì phải nộp thuế là (18 triệu – 1, 89 triệu – 15,4 triệu) x 5% = 35 nghìn đồng/tháng (số tiền thuế rất nhỏ, chỉ chiếm khoảng 0,19% tổng thu nhập của cá nhân).

Do đó một cá nhân có thu nhập 18 triệu đồng/tháng thì cũng chỉ nộp thuế 35.000 đồng/tháng. Trường hợp có các khoản phụ cấp, trợ cấp được trừ trước khi tính thuế nữa thì số thuế phải nộp còn thấp hơn (hoặc không phải nộp). Thu nhập sau khi nộp thuế là thu nhập được chi tiêu: tổng thu nhập 18 triệu đồng - thuế TNCN (35.000 đồng), còn lại 17.965.000 đồng.

Trường hợp cá nhân có 2 người phụ thuộc, cách tính như sau:

- Nếu một người có thu nhập tiền lương, tiền công 22 triệu đồng/tháng, nếu trừ các khoản bảo hiểm xã hội, bảo hiểm y tế, bảo hiểm thất nghiệp… thì người này không phải nộp thuế TNCN vì: Bảo hiểm bắt buộc 10,5% (8% bảo hiểm xã hội + 1,5% bảo hiểm y tế + 1% bảo hiểm thất nghiệp) là 2,31 triệu đồng (22 triệu đồng x 10,5%), mức giảm trừ gia cảnh là 19,8 triệu đồng (02 người phụ thuộc), tổng cộng là 22,1 triệu đồng. Do đó không phải nộp thuế TNCN.

- Nếu thu nhập từ 23 triệu đồng/tháng thì sau khi nộp bảo hiểm bắt buộc và giảm trừ gia cảnh, chỉ nộp thuế TNCN là 39.500 đồng/tháng (số tiền thuế rất nhỏ, chỉ chiếm khoảng 0,17% tổng thu nhập của cá nhân).

- Nếu thu nhập 30 triệu đồng/tháng, nộp bảo hiểm bắt buộc là 3,13 triệu đồng, giảm trừ gia cảnh cho 2 người (giảm trừ 19,8 triệu đồng), do vậy thu nhập tính thuế là 30 - 3,13 - 19,8 = 7,07 triệu đồng/tháng. Mức thuế sẽ nộp là: Bậc 1 (5 triệu đồng x 5%) là 250.000 đồng, bậc 2 [(7,07 - 5) x 10%] làm tròn là 210.000 đồng. Tổng tiền thuế phải nộp là 460.000 đồng/tháng.

Do đó một cá nhân có thu nhập 30 triệu đồng/tháng thì cũng chỉ nộp thuế 460.000 đồng/tháng (tỷ lệ thuế TNCN trên tổng thu nhập khoảng 1,53%). Trường hợp có các khoản phụ cấp, trợ cấp được trừ trước khi tính thuế nữa thì số thuế phải nộp còn thấp hơn. Thu nhập sau khi nộp thuế là thu nhập được chi tiêu: 30 triệu đồng - nộp thuế TNCN (460.000 đồng) = 29.540.000 đồng (chứ không phải chỉ được chi tiêu 11 triệu đồng/tháng cho bản thân người nộp thuế và 4,4 triệu đồng/tháng cho người phụ thuộc).

2. Lương bao nhiêu thì phải đóng thuế 2026?

Hiện nay, thu nhập trên 11 triệu/tháng mới phải nộp thuế, thu nhập dưới 11 triệu/tháng không phải nộp thuế TNCN

Vì: Nghị quyết 954/2020/UBTVQH14 đã nâng mức giảm trừ gia cảnh tăng từ 9 lên 11 triệu đồng/tháng đối với cá nhân người nộp thuế, tăng từ 3,6 triệu lên 4,4 triệu đồng/tháng đối với mỗi người phụ thuộc, trong trường hợp thu nhập của cá nhân dưới 11 triệu đồng thì chắc chắn sẽ không phải đóng thuế TNCN.

Lưu ý: Mức giảm trừ gia cảnh mới theo Nghị quyết 954/2020/UBTVQH14 ngày 02/6/2020 được áp dụng từ kỳ tính thuế năm 2020, những tháng đã tạm nộp theo mức giảm trừ gia cảnh 9 triệu đồng/tháng thì khi quyết toán thuế thu nhập cá nhân năm 2021 vào đầu năm 2022 sẽ được tính lại và hoàn về cho người nộp thuế nếu đã nộp dư.

3. Lương 20 triệu đóng thuế bao nhiêu 2026?

Trường hợp ông A có tổng thu nhập là 20 triệu đồng, không có khoản thu nhập được miễn thuế.

Giả sử ông A không có người phụ thuộc

Thu nhập chịu thuế của ông A là 20 triệu đồng

Khoản đóng bảo hiểm bắt buộc hàng tháng: 2.100.000 đồng (8% tiền BHXH, 1,5% BHYT, 1% BHTN trên lương)

Thu nhập tính thuế TNCN của ông A: 20.000.000 – (11.000.000 + 2.100.000) = 6.900.000 đồng

Mức thuế suất lúc này là 5% với 5.000.000 đầu và 10% với 1.900.000 tiếp theo

=> A phải đóng thuế: 5.000.000 x 5% + 1.900.000 x 10% = 440.000 đồng

Lưu ý: Nếu ông A có người phụ thuộc thì không phải đóng thuế trong trường hợp này

4. Cách tính thuế thu nhập cá nhân 2026

Theo Luật Thuế thu nhập cá nhân 2014, Thuế TNCN được tính theo công thức sau:

Thuế TNCN phải nộp = Thu nhập tính thuế X Thuế suất

Trong đó:

Thu nhập tính thuế = Thu nhập chịu thuế - Các khoản giảm trừ

= [Tổng thu nhập – các khoản được miễn thuế] – [11.000.000 + (4.400.000 x Số người phụ thuộc) + các khoản bảo hiểm bắt buộc (nếu có) + bảo hiểm trách nhiệm nghề nghiệp (nếu có) + đóng quỹ hưu trí tự nguyện (nếu có) + các khoản đóng góp từ thiện, nhân đạo]

Thu nhập từ tiền lương thì tính theo biểu thuế lũy tiến từng phần dưới đây:

Biểu thuế luỹ tiến từng phần

|

Bậc thuế |

Phần thu nhập tính thuế/năm (triệu đồng) |

Phần thu nhập tính thuế/tháng (triệu đồng) |

Thuế suất (%) |

|

1 |

Đến 60 |

Đến 5 |

5 |

|

2 |

Trên 60 đến 120 |

Trên 5 đến 10 |

10 |

|

3 |

Trên 120 đến 216 |

Trên 10 đến 18 |

15 |

|

4 |

Trên 216 đến 384 |

Trên 18 đến 32 |

20 |

|

5 |

Trên 384 đến 624 |

Trên 32 đến 52 |

25 |

|

6 |

Trên 624 đến 960 |

Trên 52 đến 80 |

30 |

|

7 |

Trên 960 |

Trên 80 |

35 |

5. Mức giảm trừ gia cảnh 2026

Nghị quyết 954/2020/UBTVQH14 đã nâng mức giảm trừ gia cảnh lên từ ngày 1/7/2020 và đến năm 2026 vẫn áp dụng mức giảm trừ gia cảnh này:

- 11 triệu đồng/tháng đối với cá nhân người nộp thuế (132 triệu đồng/năm).

- 4,4 triệu đồng/tháng đối với mỗi người phụ thuộc.

Trước 1/7/2020, mức giảm trừ gia cảnh là:

- 9 triệu đồng/tháng đối với cá nhân người nộp thuế

- 3,6 triệu đồng/tháng đối với mỗi người phụ thuộc

6. Ví dụ tính thuế thu nhập cá nhân

Ví dụ: Mai làm việc tại doanh nghiệp Y (hợp đồng lao động dài hạn). Tháng 2/2020 Mai nhận được các khoản thu nhập sau:

- Lương chính: 20 triệu/tháng

- Phụ cấp ăn trưa: 600.000 đồng

- Thưởng tết: 30 triệu

- Phụ cấp xăng xe: 1 triệu

- Khoản BH phải nộp: 8% BHXH, 1,5% BHYT, 1% BHTN (10,5% lương)

- Người phụ thuộc: 1 người

=> Tổng thu nhập: 20 triệu + 30 triệu + 1 triệu + 600.000 = 51,6 triệu

Khoản giảm trừ không tính vào thu nhập tính thuế: 11 triệu + 4,4 triệu + 2,1 triệu = 17.500.000 đồng

Thu nhập tính thuế = 51,6 triệu - 17.500.000 = 34,1 triệu đồng

=> Mai thuộc mức thuế suất bậc 5 (Trên 32 triệu đến 52 triệu đồng)

Tính theo biểu thuế lũy tiến từng phần.

Thuế TNCN: 5 triệu x 5% + 5 triệu x 10% + 8 triệu x 15% + 14 triệu x 20% + 2,1 triệu x 25% = 5.275.000 (đồng)

7. Thu nhập 50 triệu 1 tháng đóng thuế bao nhiêu?

- Trường hợp không có người phụ thuộc.

Khoản đóng bảo hiểm bắt buộc hàng tháng: 10,5% x 50.000.000 = 5.250.000 đồng (8% tiền BHXH, 1,5% BHYT, 1% BHTN trên lương)

Thu nhập tính thuế TNCN là: 50.000.000 – (11.000.000 + 5.250.000) = 33.750.000 đồng

Với thu nhập trên, mức thuế suất áp dụng là mức 25%, tổng mức thuế TNCN phải đống là:

=> Vậy thuế TNCN phải đóng với thu nhập 50 triệu 1 tháng: 4.750.000 + 25% x (33.750.000 – 32.000.000) = 5.187.500 (đồng)

- Trường hợp có 1 người phụ thuộc.

Thu nhập tính thuế là: 50.000.000 – (11.000.000 + 5.250.000 + 4.400.000) = 29.350.000 đồng

Với thu nhập trên, mức thuế suất áp dụng là mức 20%, tổng mức thuế TNCN phải đóng là:

=> Vậy thuế TNCN phải đóng với thu nhập 50 triệu 1 tháng: 1.950.000 + 20% x (29.350.000 – 18.000.000) = 4.220.000 (đồng)

8. Lương 28 triệu đóng thuế bao nhiêu 2026?

Anh A có tổng thu nhập là 28 triệu đồng, không có khoản thu nhập được miễn thuế.

Giả sử anh A không có người phụ thuộc. Thu nhập chịu thuế của ông A là 28 triệu đồng

Khoản đóng bảo hiểm bắt buộc hàng tháng: 2.940.000 đồng (8% tiền BHXH, 1,5% BHYT, 1% BHTN trên lương)

Thu nhập tính thuế TNCN của anh A: 28.000.000 – (11.000.000 + 2.940.000) = 14.060.000 đồng

Căn cứ vào bảng mức thuế suất thì anh A phải thanh toán mức thuế là 15% với công thức là: 15%TNCN – 0,75 triệu đồng (Theo cách tính 2).

=> Anh A phải đóng mức thuế khi lương 28 triệu đóng thuế là: 15% x 14.060.000 – 750.000 = 1.359.000 (đồng)

9. Lương 30 triệu đóng thuế bao nhiêu 2026?

Anh A có tổng thu nhập là 30 triệu đồng, không có khoản thu nhập được miễn thuế.

Giả sử anh A không có người phụ thuộc. Thu nhập chịu thuế của ông A là 30 triệu đồng

Khoản đóng bảo hiểm bắt buộc hàng tháng: 3.150.000 đồng (8% tiền BHXH, 1,5% BHYT, 1% BHTN trên lương)

Thu nhập tính thuế TNCN của anh A: 30.000.000 – (11.000.000 + 3.150.000) = 15.850.000 đồng

Vậy nên căn cứ vào bảng mức thuế suất thì anh A phải thanh toán mức thuế là 15% với công thức là: 15%TNCN – 0,75 triệu đồng.

=> Anh A phải đóng mức thuế là: 15% x 15.850.000 – 750.000= 1.627.500 (đồng)

Theo đó, cứ gia tăng người phụ thuộc thì mức chịu thuế sẽ càng giảm, và nếu có thêm khoản được miễn thuế thì số tiền đóng thuế cũng được giảm đi.

Trên đây, Hoatieu.vn đã trả lời câu hỏi "Lương 20 triệu đóng thuế bao nhiêu?". Mời các bạn đọc các bài viết liên quan tại mục Thuế- Lệ phí, mảng Hỏi đáp pháp luật.

Các bài viết liên quan:

-

Chia sẻ:

Cự Giải

Cự Giải

- Ngày:

-

Tham vấn:

Đinh Ngọc Tùng

Đinh Ngọc Tùng

Tham khảo thêm

-

Tra cứu thuế TNCN trên eTax dễ nhất

-

Có quyết định hoàn thuế bao lâu nhận được tiền?

-

Khăn ướt có được giảm thuế GTGT không?

-

Hoàn thuế thu nhập cá nhân online 2026

-

(Vòng 2) Lịch thi công chức thuế 2024

-

Thông tư số 69/2020/TT-BTC về hồ sơ, quy trình, thủ tục xử lý nợ thuế

-

Hướng dẫn cách chia thừa kế sổ tiết kiệm mới nhất 2026

-

Chính thức giảm thuế VAT từ 10% xuống 8% trong năm 2024

Theo Nghị định 147/2024/ND-CP, bạn cần xác thực tài khoản trước khi sử dụng tính năng này. Chúng tôi sẽ gửi mã xác thực qua SMS hoặc Zalo tới số điện thoại mà bạn nhập dưới đây:

Thuế - Lệ phí tải nhiều

Pháp luật tải nhiều

-

Thông báo 328/TB-BGDĐT Tuyển sinh đi học tại Rumani năm 2026

-

Quyết định 499/QĐ-BGDĐT Về việc công bố công khai quyết toán ngân sách Nhà nước năm 2024 của BGDĐT

-

Kế hoạch 1781/KH-SGDĐT của SGDĐT TP.HCM thực hiện công tác bảo đảm trật tự, ATGT tại các cơ sở giáo dục trên địa bàn năm 2026

-

Nghị định 251/2025/NĐ-CP sửa đổi một số điều của nghị định 172/2025/NĐ-CP về kỷ luật cán bộ, công chức

-

Quyết định 607/QyĐ-TSQS quy định về tổ chức tuyển sinh và chỉ tiêu tuyển sinh đại học, cao đẳng quân sự hệ chính quy tại các trường Quân đội năm 2026

-

Công văn 8334/BGDDT-GDPT Hướng dẫn triển khai thí điểm nội dung giáo dục trí tuệ nhân tạo cho học sinh phổ thông

-

Thể lệ bầu cử đại biểu mới nhất

-

Công văn 2174/SGDĐT-GDPT hướng dẫn tổ chức dạy học 2 buổi/ngày với GDPT tại TPHCM từ năm học 2025-2026

-

Quy định 510-QĐ/TU cụ thể hóa Quy định 377-QĐ/TW về phân cấp quản lý cán bộ công chức viên chức

-

Kế hoạch 1676/KH-SGDĐT Tổ chức Hội thi Giáo viên giỏi Thành phố của TP.HCM năm học 2025-2026