Mẫu 03/BĐS-TNCN: Tờ khai thuế thu nhập cá nhân 2026

Mua tài khoản Hoatieu Pro để trải nghiệm website Hoatieu.vn KHÔNG quảng cáo & Tải nhanh File chỉ từ 99.000đ. Tìm hiểu thêm »

Mẫu tờ khai thuế thu nhập cá nhân chuyển nhượng đất

- 1. Mẫu 03/BĐS-TNCN: Tờ khai thuế thu nhập cá nhân

- 2. Nội dung Mẫu 03/BĐS-TNCN: Tờ khai thuế thu nhập cá nhân

- 3. Cách ghi tờ khai thuế thu nhập cá nhân chuyển nhượng đất chuyển nhượng bất động sản; thu nhập từ nhận thừa kế

- 4. Thuế thu nhập cá nhân chuyển nhượng bất động sản năm 2026

- 5. Số thuế phải nộp khi thừa kế bất động sản là bao nhiêu?

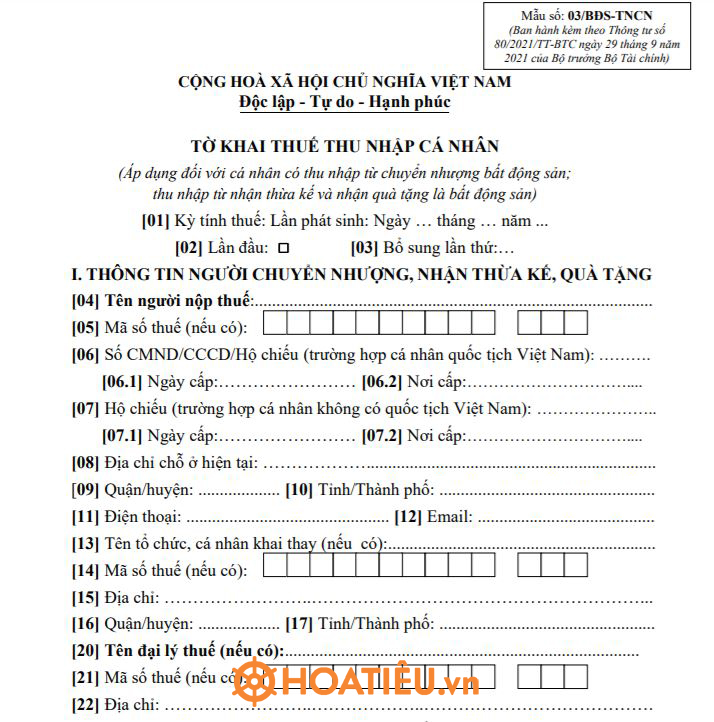

Mẫu số 03/BĐS-TNCN là tờ khai thuế thu nhập cá nhân được sử dụng trong các trường hợp cá nhân có phát sinh thu nhập từ chuyển nhượng bất động sản, hoặc nhận thừa kế, quà tặng là bất động sản. Đây là biểu mẫu bắt buộc khi thực hiện nghĩa vụ thuế với cơ quan nhà nước đối với các giao dịch liên quan đến quyền sử dụng đất và tài sản gắn liền với đất. Mẫu tờ khai này được ban hành kèm theo Thông tư 80/2021/TT-BTC của Bộ Tài chính, nhằm hướng dẫn cụ thể việc thực hiện Luật Quản lý thuế và Nghị định 126/2020/NĐ-CP.

Việc kê khai đúng và đầy đủ theo mẫu 03/BĐS-TNCN không chỉ là cơ sở để cơ quan thuế xác định số tiền thuế phải nộp, mà còn là điều kiện cần thiết khi thực hiện các thủ tục sang tên sổ đỏ, công chứng hoặc hoàn tất hồ sơ nhận chuyển nhượng, thừa kế. Bài viết dưới đây của Hoatieu.vn sẽ cung cấp cho bạn mẫu tờ khai mới nhất, cùng hướng dẫn chi tiết cách điền thông tin chính xác và nộp đúng quy trình, giúp quá trình kê khai thuế diễn ra thuận lợi, tiết kiệm thời gian.

1. Mẫu 03/BĐS-TNCN: Tờ khai thuế thu nhập cá nhân

Mẫu tờ khai thuế thu nhập cá nhân nhà đất chính là Tờ khai thuế thu nhập cá nhân Mẫu 03/BĐS dưới đây.

2. Nội dung Mẫu 03/BĐS-TNCN: Tờ khai thuế thu nhập cá nhân

CỘNG HOÀ XÃ HỘI CHỦ NGHĨA VIỆT NAM

Độc lập - Tự do - Hạnh phúc

TỜ KHAI THUẾ THU NHẬP CÁ NHÂN

(Áp dụng đối với cá nhân có thu nhập từ chuyển nhượng bất động sản;

thu nhập từ nhận thừa kế và nhận quà tặng là bất động sản)

[01] Kỳ tính thuế:... Lần phát sinh: ....Ngày … tháng … năm ...

[02] Lần đầu: * [03] Bổ sung lần thứ:…

I. THÔNG TIN NGƯỜI CHUYỂN NHƯỢNG, NHẬN THỪA KẾ, QUÀ TẶNG

[04] Tên người nộp thuế:............................................................................................

[05] Mã số thuế (nếu có):

[06] Số CMND/CCCD/Hộ chiếu (trường hợp cá nhân quốc tịch Việt Nam): ……….

[06.1] Ngày cấp:…………………… [06.2] Nơi cấp:…………………………....

[07] Hộ chiếu (trường hợp cá nhân không có quốc tịch Việt Nam): …………………..

[07.1] Ngày cấp:…………………… [07.2] Nơi cấp:…………………………....

[08] Địa chỉ chỗ ở hiện tại: ………………...................................................................

[09] Quận/huyện: ................... [10] Tỉnh/Thành phố: ..................................................

[11] Điện thoại: ............................................... [12] Email: .........................................

[13] Tên tổ chức, cá nhân khai thay (nếu có):..............................................................

[14] Mã số thuế (nếu có):

[15] Địa chỉ: ……………………..…………………………………………………...

[16] Quận/huyện: ................... [17] Tỉnh/Thành phố: ..................................................

[20] Tên đại lý thuế (nếu có):..................................................................................

[21] Mã số thuế (nếu có):

[22] Địa chỉ: ……………………..………………..………………………………….

[23] Quận/huyện: ................... [24] Tỉnh/Thành phố: ..................................................

[25] Điện thoại: ............................................... [26] Email: .......................................

[27] Hợp đồng đại lý thuế: [28] Số: .......................... [29] Ngày:................................

[30] Giấy tờ về quyền sử dụng đất, quyền sở hữu nhà ở và tài sản gắn liền với đất:

………………………………………………………………………….……………..

[30.1] Số:………… [30.2] Do cơ quan:………………… [30.3] Cấp ngày:………..

[31] Hợp đồng mua bán nhà ở, công trình xây dựng hình thành trong tương lai ký với chủ dự án cấp 1, cấp 2 hoặc Sàn giao dịch của chủ dự án:………..……………………

[31.1] Số……………………..[31.2] Ngày:…………………………………

[32]Hợp đồng chuyển nhượng trao đổi bất động sản:

[32.1] Số:………..… [32.2] Nơi lập…………. [32.3] Ngày lập:………...

[32.4] Cơ quan chứng thực ………… [32.5] Ngày chứng thực: ........................

II. THÔNG TIN NGƯỜI NHẬN CHUYỂN NHƯỢNG, NHẬN THỪA KẾ, QUÀ TẶNG

[33] Họ và tên đại diện:................................................................................................

[34] Mã số thuế (nếu có):.............................................................................................

[35] Số CMND/CCCD/Hộ chiếu (trường hợp chưa có mã số thuế):…………………

[35.1] Ngày cấp:…………………… [35.2] Nơi cấp:…………………………....

[36] Văn bản Phân chia di sản thừa kế, quà tặng là Bất động sản

[36.1] Nơi lập hồ sơ nhận thừa kế, quà tặng: .......................................................

[36.2] Ngày lập: .......................................................

[36.3] Cơ quan chứng thực:...................................................................................

[36.4] Ngày chứng thực: ........................................................................................

III. LOẠI BẤT ĐỘNG SẢN CHUYỂN NHƯỢNG, NHẬN THỪA KẾ, QUÀ TẶNG

[37] Quyền sử dụng đất và tài sản gắn liền trên đất

[38] Quyền sở hữu hoặc sử dụng nhà ở

[39] Quyền thuê đất, thuê mặt nước

[40] Bất động sản khác

IV. ĐẶC ĐIỂM BẤT ĐỘNG SẢN CHUYỂN NHƯỢNG, NHẬN THỪA KẾ, QUÀ TẶNG

[41] Thông tin về đất:

[41.1] Thửa đất số (Số hiệu thửa đất)……; Tờ bản đồ số (số hiệu):……….........

[41.2] Địa chỉ:........................................................................................................

[41.3] Số nhà…. Toà nhà… Ngõ/hẻm…... đường/phố…... Thôn/xóm/ấp:.........

[41.4] Phường/xã:.................................................................................................

[41.5] Quận/huyện:..............................................................................................

[41.6] Tỉnh/thành phố:.........................................................................................

[41.7] Loại đất, vị trí thửa đất (1,2,3,4…)

+ Loại đất 1:............... Vị trí 1:………… Diện tích:…………….m2

+ Loại đất 1:............... Vị trí 2:………… Diện tích:…………….m2

…

+ Loại đất 2:............... Vị trí 1:………… Diện tích:…………….m2

+ Loại đất 2:............... Vị trí 2:………… Diện tích:…………….m2

…

[41.8] Hệ số (nếu có):………………………………………………………….

[41.9] Nguồn gốc đất: (Đất được nhà nước giao, cho thuê; Đất nhận chuyển nhượng; nhận thừa kế, hoặc nhận tặng, cho…): ……………………………………..…….

[41.10] Giá trị đất thực tế chuyển giao (nếu có): ……………………….đồng

[42] Thông tin về nhà ở, công trình xây dựng

[42.1] Nhà ở riêng lẻ:

[42.2] Loại 1:......... Cấp nhà ở…..Diện tích sàn xây dựng:…………m2

[42.3] Loại 2:......... Cấp nhà ở…..Diện tích sàn xây dựng:…………m2

[42.4] Giá trị nhà thực tế chuyển giao (nếu có):…………………………đồng

[42.5] Nhà ở chung cư:

[42.6] Chủ dự án:.......................... [42.7] Địa chỉ dự án, công trình:………….

[42.8] Diện tích xây dựng:............ [42.9] Diện tích sàn xây dựng:…..….m2

[42.10] Diện tích sở hữu chung:.….m2 [42.11] Diện tích sở hữu riêng:..….m2

[42.12] Kết cấu:............ [42.13] Số tầng nổi:............ [42.14] Số tầng hầm:……..

[42.15] Năm hoàn công:………………

[42.16] Giá trị nhà thực tế chuyển giao (nếu có):………………………đồng

[42.17] Nguồn gốc nhà

Tự xây dựng [42.18] Năm hoàn thành (hoặc năm bắt đầu sử dụng nhà):.….

Chuyển nhượng [42.19] Thời điểm làm giấy tờ chuyển giao nhà:.....................

[42.20] Công trình xây dựng (trừ nhà ở)

[42.21] Chủ dự án:........................[42.22] Địa chỉ dự án, công trình…………….

[42.23] Loại công trình:............... Hạng mục công trình……Cấp công trình……

[42.24] Diện tích xây dựng: ........ [42.25] Diện tích sàn xây dựng:…..….m2;

[42.26] Hệ số (nếu có):......................

[42.27] Đơn giá:................................

[42.28] Giá trị công trình thực tế chuyển giao (nếu có):………………đồng

[43] Tài sản gắn liền với đất

[43.1] Loại tài sản gắn liền với đất:.......................................................................

[43.2] Giá trị tài sản gắn liền với đất thực tế chuyển giao (nếu có):...…đồng

V. THU NHẬP TỪ CHUYỂN NHƯỢNG BẤT ĐỘNG SẢN; TỪ NHẬN THỪA KẾ, QUÀ TẶNG LÀ BẤT ĐỘNG SẢN

[44] Loại thu nhập

[44.1] Thu nhập từ chuyển nhượng bất động sản

[44.2] Thu nhập từ nhận thừa kế, quà tặng

[45] Giá trị chuyển nhượng bất động sản và tài sản khác gắn liền với đất hoặc giá trị bất động sản nhận thừa kế, quà tặng:…………………………………….................... đồng

[46] Thuế thu nhập cá nhân phát sinh đối với chuyển nhượng bất động sản ([46]=[45]x2%):.............................................................................................................đồng

[47] Thu nhập miễn thuế:..................................................................................... đồng

[48] Thuế thu nhập cá nhân được miễn ([48] = [47] x 2%) ………………........ đồng

[49] Thuế thu nhập cá nhân phải nộp đối với chuyển nhượng bất động sản:{[49]=([46]-[48])}: …………………………đồng

[50] Thuế thu nhập cá nhân phải nộp đối với nhận thừa kế, quà tặng là bất động sản:

{[50]=([45]-[47]-10.000.000) x 10%}:………………..…….......đồng

[51] Số thuế phải nộp, được miễn của chủ sở hữu (chỉ khai trong trường hợp có đồng sở hữu hoặc chủ sở hữu, đồng sở hữu được miễn thuế theo quy định):

Đơn vị tiền: Đồng Việt Nam

|

STT |

Họ và tên |

Mã số thuế |

Tỷ lệ sở hữu (%) |

Số thuế phải nộp |

Số thuế được miễn |

Lý do cá nhân được miễn với nhà ở, quyền sử dụng đất ở duy nhất |

Lý do miễn khác |

|

[51.1] |

[51.2] |

[51.3] |

[51.4] |

[51.5] |

[51.6] |

[51.7] |

[51.8] |

|

1 |

|

|

|

|

|

|

|

|

2 |

|

|

|

|

|

|

|

|

…. |

|

|

|

|

|

|

|

VI. HỒ SƠ KÈM THEO GỒM:

- ...................................................................................................................................;

- ...................................................................................................................................;

Tôi cam đoan những nội dung kê khai là đúng và chịu trách nhiệm trước pháp luật về những nội dung đã khai./.

|

NHÂN VIÊN ĐẠI LÝ THUẾ Họ và tên:............................. Chứng chỉ hành nghề số:...... |

..., ngày....... tháng....... năm....... NGƯỜI NỘP THUẾ hoặc ĐẠI DIỆN HỢP PHÁP CỦA NGƯỜI NỘP THUẾ (Chữ ký, ghi rõ họ tên; chức vụ và đóng dấu (nếu có)/Ký điện tử) |

3. Cách ghi tờ khai thuế thu nhập cá nhân chuyển nhượng đất chuyển nhượng bất động sản; thu nhập từ nhận thừa kế

1. Hướng dẫn khai Chỉ tiêu [51]:

(1)Trường hợp người nộp thuế (NNT) không có Đồng sở hữu nếu được miễn toàn bộ số thuế theo quy định về thuế thu nhập cá nhân (TNCN) đối với bất động sản chuyển nhượng, thừa kế, cho tặng thì chỉ tích chọn vào dòng đầu tiên của cột [51.7] hoặc nêu lý do miễn tại cột [51.8] mà không phải kê khai các thông tin khác;

(2)Trường hợp có Đồng sở hữu (kể cả được miễn thuế hoặc không được miễn) đại diện NNT khai đầy đủ các thông tin trên Chỉ tiêu [51];

(3)Trường hợp NNT không có Đồng sở hữu nhưng có số thuế TNCN được miễn 1 phần, khai các chỉ tiêu tương ứng:

- Đối với số thuế được miễn: NNT khai các chỉ tiêu [51.2], [51.3], [51.4], [51.6] và [51.7] hoặc [51.8]

- Đối với số thuế phải nộp: NNT khai các chỉ tiêu [51.2], [51.3], [51.4] và chỉ tiêu [51.5].

(4) Khai chỉ tiêu [51.4]:

- Trường hợp có Đồng sở hữu: đại diện NNT khai tỷ lệ sở hữu của Chủ sở hữu và các Đồng sở hữu;

- Trường hợp NNT không có Đồng sở hữu mà có phát sinh số thuế được miễn một phần thì NNT tự xác định tỷ lệ sở hữu để làm căn cứ tính số thuế phải nộp, số thuế được miễn thuế TNCN đối với chuyển nhượng, thừa kế, quà tặng là bất động sản.

2. Hướng dẫn khai Mục: “NGƯỜI NỘP THUẾ hoặc ĐẠI DIỆN HỢP PHÁP CỦA NGƯỜI NỘP THUẾ”: chỉ khai thay trong trường hợp không phát sinh số thuế được miễn và trước khi ký phải ghi rõ “Khai thay”. Khai thay trong trường hợp tại nội dung Hợp đồng chuyển nhượng bất động sản có nêu người mua phải có trách nhiệm khai thuế TNCN hoặc trường hợp người nộp thuế có ủy quyền cho cá nhân khác theo quy định của Pháp luật.

3. Thời hạn khai thuế TNCN đối với thu nhập từ chuyển nhượng bất động sản hoặc thu nhập từ nhận thừa kế và nhận quà tặng là bất động sản

Căn cứ theo điểm g khoản 4 Điều 8 Nghị định 126/2020/NĐ-CP, thuế thu nhập cá nhân do cá nhân trực tiếp khai thuế hoặc tổ chức, cá nhân khai thuế thay, nộp thuế thay đối với thu nhập từ chuyển nhượng bất động sản; thu nhập từ nhận thừa kế, quà tặng là loại thuế khai theo từng lần phát sinh.

Theo đó, thời hạn nộp hồ sơ khai thuế TNCN và tiền thuế TNCN chậm nhất là ngày thứ 10 kể từ ngày phát sinh nghĩa vụ thuế, tức là kể từ ngày phát sinh thu nhập từ chuyển nhượng bất động sản; thu nhập từ nhận thừa kế, quà tặng (Căn cứ khoản 3 Điều 44 và khoản 1 Điều 55 Luật Quản lý thuế 2019).

Ngoài ra, bạn đọc có thể tham khảo thêm Mẫu 04/TKQT-TNCN: Tờ khai thuế thu nhập cá nhân áp dụng đối với cá nhân nhận thừa kế, quà tặng không phải là bất động sản

4. Thuế thu nhập cá nhân chuyển nhượng bất động sản năm 2026

Theo điều 17 Thông tư 92/2015/TT-BTC hướng dẫn thực hiện thuế giá trị gia tăng và thuế thu nhập cá nhân đối với cá nhân cư trú có hoạt động kinh doanh; hướng dẫn thực hiện một số nội dung sửa đổi, bổ sung về thuế thu nhập cá nhân quy định:

Hiện nay mức thuế suất thuế thu nhập cá nhân từ hoạt động chuyển nhượng bất động sản là 2%. Tiền thuế thu nhập cá nhân từ hoạt động chuyển nhượng bất động sản hai bên có thể thỏa thuận trong hợp đồng chuyển nhượng bên có nghĩa vụ kê khai và nộp thuế để thực hiện theo đúng quy định của pháp luật.

5. Số thuế phải nộp khi thừa kế bất động sản là bao nhiêu?

- Số thuế phải nộp khi thừa kế bất động sản là bao nhiêu? Theo khoản 4 Điều 16 Thông tư 111/2013/TT-BTC số thuế thu nhập cá nhân phải nộp khi nhận thừa kế bất động sản là bằng 10% giá trị bất động sản.

- Cách tính số thuế phải nộp:

Thuế thu nhập cá nhân phải nộp = Thu nhập tính thuế x Thuế suất 10%

- Lưu ý:

- Chỉ những bất động sản có giá trị lớn hơn 10 triệu đồng mới phải nộp thuế.

- Thu nhập từ việc nhận thừa kế bất động sản phải nộp thuế thu nhập cá nhân theo công thức trên. Tuy nhiên theo quy định tại điểm d khoản 1 Điều 3 Thông tư 111/2013/TT-BTC, nếu thu nhập này giữa vợ với chồng; cha đẻ, mẹ đẻ với con đẻ; cha nuôi, mẹ nuôi với con nuôi;... thì sẽ được miễn thuế.

Mời bạn đọc cùng tham khảo thêm tại mục thuế kiểm toán kế toán trong mục biểu mẫu nhé.

Tham khảo thêm

-

Chia sẻ:

Rosie1331

Rosie1331

- Ngày:

Mẫu 03/BĐS-TNCN: Tờ khai thuế thu nhập cá nhân 2026

184 KB 12/08/2020 10:22:00 SA-

Mẫu số 03/BĐS-TNCN: Tờ khai thuế thu nhập cá nhân (tệp PDF)

183 KB

Theo Nghị định 147/2024/ND-CP, bạn cần xác thực tài khoản trước khi sử dụng tính năng này. Chúng tôi sẽ gửi mã xác thực qua SMS hoặc Zalo tới số điện thoại mà bạn nhập dưới đây:

Thuế - Kế toán - Kiểm toán tải nhiều

-

Mẫu 01 - TT: Phiếu thu

-

Mẫu 05-TT: Giấy đề nghị thanh toán

-

Mẫu giấy biên nhận tiền mặt file Word viết tay mới nhất 2026

-

Mẫu số 02 - TT: Phiếu chi mới nhất 2026

-

HTKK 5.1.7 Chuẩn Tổng Cục Thuế 2026

-

Mẫu số 02 - VT: Phiếu xuất kho

-

Mẫu giấy xác nhận lương

-

Hóa đơn bán hàng, bán lẻ (Word, PDF, XLS) 2026

-

Mẫu giấy đi đường 2026 số C16-HD, 04 LDTL, C06-HD mới nhất

-

Mẫu biên bản huỷ hóa đơn 2026 mới nhất

Biểu mẫu tải nhiều

-

Mẫu giấy chứng nhận đoàn viên trưởng thành

-

Mẫu quyết định công nhận trưởng thành Đoàn

-

Mẫu đề nghị Kết nạp Đoàn viên

-

Tờ trình xin kinh phí tổ chức 26-3

-

Bài phát biểu khai mạc hội trại 26/3

-

Giấy mời tham dự 26/3

-

Bản tự nhận xét, đánh giá của công chức

-

Mẫu nhận xét, đánh giá đối với công chức

-

Biên bản kiểm tra thư viện trường học

-

Tham luận về công tác giáo dục chính trị tư tưởng cho Đoàn viên thanh niên

Bài viết hay Thuế - Kế toán - Kiểm toán

-

Mẫu phiếu nhập kho bằng Excel 2026 theo Thông tư 200

-

Mẫu số S26-DNN: Sổ chi tiết thuế giá trị gia tăng được hoàn lại

-

Hóa đơn bán hàng dự trữ quốc gia theo Thông tư 78

-

Cách kê khai thuế giá trị gia tăng của hàng nhập khẩu

-

Bảng kê các hợp đồng tái bảo hiểm đã hoặc dự kiến ký kết trong năm - Mẫu số 01-1/TBH-TB

-

Mẫu số 24/ĐK-TCT: Văn bản đề nghị chấm dứt hiệu lực mã số thuế 2026

-

Thủ tục hành chính

Thủ tục hành chính

-

Hôn nhân - Gia đình

Hôn nhân - Gia đình

-

Giáo dục - Đào tạo

Giáo dục - Đào tạo

-

Tín dụng - Ngân hàng

Tín dụng - Ngân hàng

-

Biểu mẫu Giao thông vận tải

Biểu mẫu Giao thông vận tải

-

Khiếu nại - Tố cáo

Khiếu nại - Tố cáo

-

Hợp đồng - Nghiệm thu - Thanh lý

Hợp đồng - Nghiệm thu - Thanh lý

-

Thuế - Kế toán - Kiểm toán

Thuế - Kế toán - Kiểm toán

-

Đầu tư - Kinh doanh

Đầu tư - Kinh doanh

-

Việc làm - Nhân sự

Việc làm - Nhân sự

-

Biểu mẫu Xuất - Nhập khẩu

Biểu mẫu Xuất - Nhập khẩu

-

Xây dựng - Nhà đất

Xây dựng - Nhà đất

-

Văn hóa - Du lịch - Thể thao

Văn hóa - Du lịch - Thể thao

-

Bộ đội - Quốc phòng - Thương binh

Bộ đội - Quốc phòng - Thương binh

-

Bảo hiểm

Bảo hiểm

-

Dịch vụ công trực tuyến

Dịch vụ công trực tuyến

-

Mẫu CV xin việc

Mẫu CV xin việc

-

Biển báo giao thông

Biển báo giao thông

-

Biểu mẫu trực tuyến

Biểu mẫu trực tuyến