Tờ khai thuế giá trị gia tăng mẫu 04/GTGT 2026 theo phương pháp trực tiếp

Mua tài khoản Hoatieu Pro để trải nghiệm website Hoatieu.vn KHÔNG quảng cáo & Tải nhanh File chỉ từ 99.000đ. Tìm hiểu thêm »

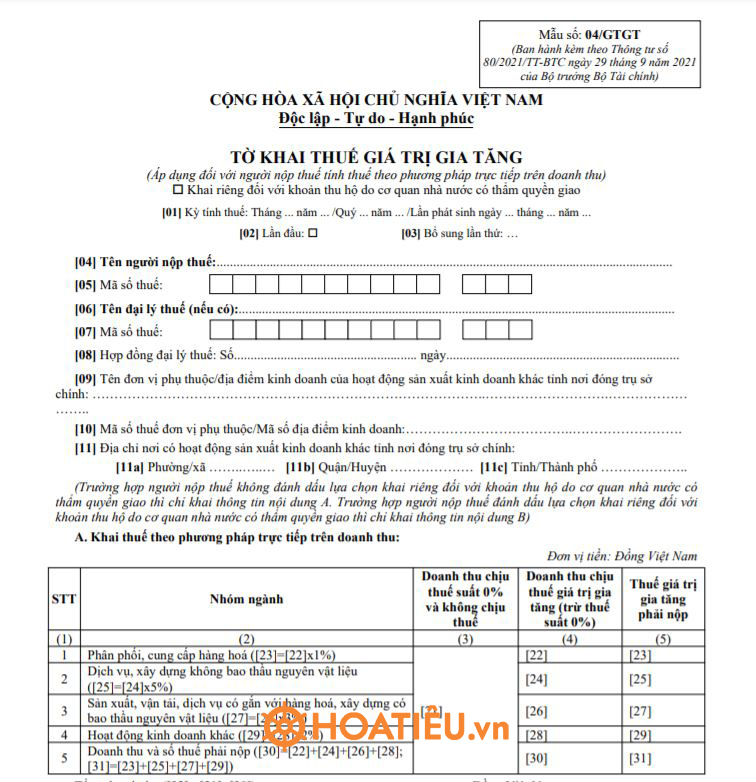

Tờ khai thuế giá trị gia tăng mẫu 04/GTGT 2023 áp dụng đối với người nộp thuế tính thuế theo phương pháp trực tiếp trên doanh thu mới nhất ban hành theo Thông tư 80/2021/TT-BTC hướng dẫn Luật Quản lý thuế và Nghị định 126/2020/NĐ-CP hướng dẫn Luật Quản lý thuế . Tờ khai chính thức có hiệu lực và đi vào sử dụng từ ngày 1/1/2022. Mời các bạn tham khảo và tải về để sử dụng cho doanh nghiệp mình.

Tờ khai thuế giá trị gia tăng mới nhất

1. Mẫu 04/GTGT: Tờ khai thuế giá trị gia tăng

CỘNG HÒA XÃ HỘI CHỦ NGHĨA VIỆT NAM

Độc lập - Tự do - Hạnh phúc

TỜ KHAI THUẾ GIÁ TRỊ GIA TĂNG

(Áp dụng đối với người nộp thuế tính thuế theo phương pháp trực tiếp trên doanh thu)

☐ Khai riêng đối với khoản thu hộ do cơ quan nhà nước có thẩm quyền giao

[01] Kỳ tính thuế: Tháng ... năm ... /Quý ... năm ... /Lần phát sinh ngày ... tháng ... năm ...

|

[02] Lần đầu: ☐ |

[03] Bổ sung lần thứ: … |

[04] Tên người nộp thuế:................................................................

[06] Tên đại lý thuế (nếu có):...........................................................

[07] Mã số thuế:

[08] Hợp đồng đại lý thuế: Số........................... ngày................................

[09] Tên đơn vị phụ thuộc/địa điểm kinh doanh của hoạt động sản xuất kinh doanh khác tỉnh nơi đóng trụ sở chính: …………………………..………

[10] Mã số thuế đơn vị phụ thuộc/Mã số địa điểm kinh doanh:……………..

[11] Địa chỉ nơi có hoạt động sản xuất kinh doanh khác tỉnh nơi đóng trụ sở chính:

[11a] Phường/xã ………..… [11b] Quận/Huyện …………. [11c] Tỉnh/Thành phố ……….

(Trường hợp người nộp thuế không đánh dấu lựa chọn khai riêng đối với khoản thu hộ do cơ quan nhà nước có thẩm quyền giao thì chỉ khai thông tin nội dung A. Trường hợp người nộp thuế đánh dấu lựa chọn khai riêng đối với khoản thu hộ do cơ quan nhà nước có thẩm quyền giao thì chỉ khai thông tin nội dung B)

A. Khai thuế theo phương pháp trực tiếp trên doanh thu:

Đơn vị tiền: Đồng Việt Nam

|

STT |

Nhóm ngành |

Doanh thu chịu thuế suất 0% và không chịu thuế |

Doanh thu chịu thuế giá trị gia tăng (trừ thuế suất 0%) |

Thuế giá trị gia tăng phải nộp |

|

(1) |

(2) |

(3) |

(4) |

(5) |

|

1 |

Phân phối, cung cấp hàng hoá ([23]=[22]x1%) |

[21] |

[22] |

[23] |

|

2 |

Dịch vụ, xây dựng không bao thầu nguyên vật liệu ([25]=[24]x5%) |

[24] |

[25] |

|

|

3 |

Sản xuất, vận tải, dịch vụ có gắn với hàng hoá, xây dựng có bao thầu nguyên vật liệu ([27]=[26]x3%) |

[26] |

[27] |

|

|

4 |

Hoạt động kinh doanh khác ([29]=[28]x2%) |

[28] |

[29] |

|

|

5 |

Doanh thu và số thuế phải nộp ([30]=[22]+[24]+[26]+[28]; [31]=[23]+[25]+[27]+[29]) |

[30] |

[31] |

Tổng doanh thu ([32] =[21]+[30]): ........................................ Đồng Việt Nam.

B. Khai riêng đối với khoản thu hộ do cơ quan nhà nước có thẩm quyền giao:

Đơn vị tiền: Đồng Việt Nam

|

STT |

Khoản thu hộ |

Doanh thu chưa có thuế giá trị gia tăng |

Thuế suất |

Thuế giá trị gia tăng phải nộp |

|

(1) |

(2) |

[33] |

[34] |

[35]= [33]x[34] |

|

1 |

Khoản thu hộ chịu thuế giá trị gia tăng |

|

|

|

|

... |

... |

|

|

|

|

|

Doanh thu và số thuế phải nộp ([36]=∑[33]]; [37]=∑[35]) |

[36] |

[37] |

Tôi cam đoan số liệu khai trên là đúng và chịu trách nhiệm trước pháp luật về số liệu đã khai./.

|

NHÂN VIÊN ĐẠI LÝ THUẾ Họ và tên:....... Chứng chỉ hành nghề số:....... |

..., ngày....... tháng....... năm....... NGƯỜI NỘP THUẾ hoặc ĐẠI DIỆN HỢP PHÁP CỦA NGƯỜI NỘP THUẾ (Chữ ký, ghi rõ họ tên; chức vụ và đóng dấu (nếu có)/Ký điện tử) |

_______________

Ghi chú:

1. Trường hợp người nộp thuế có khoản thu hộ do cơ quan nhà nước có thẩm quyền giao theo quy định tại điểm c khoản 2 Điều 7 Nghị định số 126/2020/NĐ-CP ngày 19/10/2020 của Chính phủ thì phải tích chọn vào ô “Khai riêng đối với khoản thu hộ do cơ quan nhà nước có thẩm quyền giao” và khai chi tiết vào mục B của tờ khai.

2. Chỉ tiêu [09], [10], [11]: Khai thông tin của đơn vị phụ thuộc, địa điểm kinh doanh đóng tại địa phương khác tỉnh nơi đóng trụ sở chính đối với các trường hợp quy định tại điểm b, c khoản 1 Điều 11 Nghị định số 126/2020/NĐ-CP ngày 19/10/2020 của Chính phủ. Trường hợp có nhiều đơn vị phụ thuộc, địa điểm kinh doanh đóng trên nhiều huyện do Cục Thuế quản lý thì chọn 1 đơn vị đại diện để kê khai vào chỉ tiêu này. Trường hợp có nhiều đơn vị phụ thuộc, địa điểm kinh doanh đóng trên nhiều huyện do Chi cục Thuế khu vực quản lý thì chọn 1 đơn vị đại diện cho huyện do Chi cục Thuế khu vực quản lý để kê khai vào chỉ tiêu này./.

2. Cách kê khai thuế GTGT trên HTKK nhanh chóng, chính xác

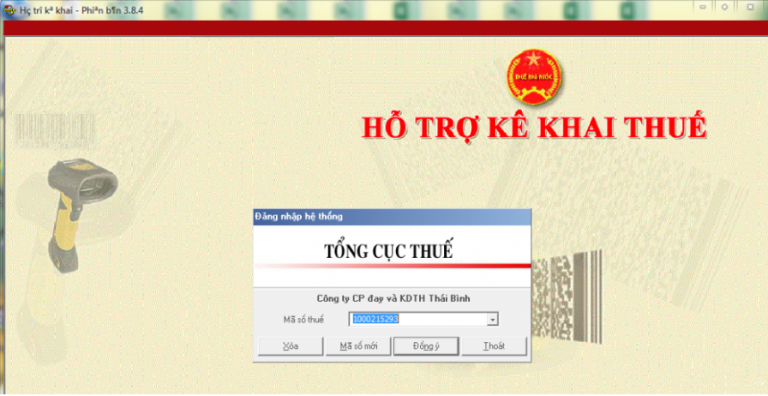

Bước 1: Đăng nhập phần mềm HTKK

Để kê khai thuế GTGT, trước tiên người nộp thuế cần mở phần mềm HTKK đã được cài đặt trên máy tính của mình rồi tiến hành đăng nhập.

Đăng nhập vào phần mềm HTKK.

Bước 2: Chọn chức năng “Thuế GTGT”

Sau khi đã đăng nhập thành công, trên giao diện trang chủ, người nộp thuế chọn chức năng “Thuế Giá Trị Gia Tăng”, chọn tiếp “Tờ khai thuế GTGT khấu trừ (01/GTGT)” để kê khai thuế theo phương pháp khấu trừ.

Chọn chức năng “Thuế GTGT”.

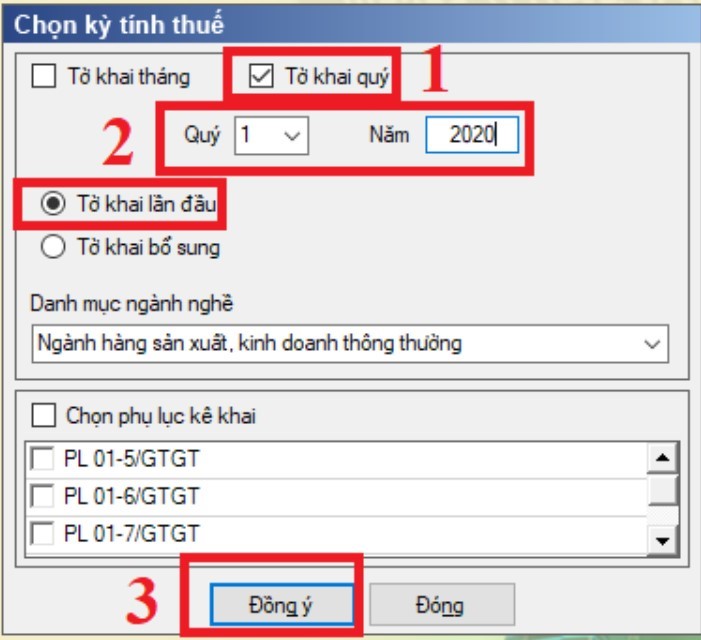

Bước 3: Lựa chọn kỳ kê khai

Tiếp theo, khi cửa sổ “Chọn kỳ tính thuế” xuất hiện, người nộp thuế nhấn chọn “Tờ khai theo quý”; chọn tiếp “Quý” và “Năm” kê khai, đồng thời nhấn chọn “Tờ khai lần đầu”; cuối cùng nhấn ô “Đồng ý”.

Bước 4: Điền thông tin tờ khai

Sau khi nhấn chọn tờ khai và kỳ khai thành công, giao diện Tờ khai thuế GTGT khấu trừ (01/GTGT) sẽ hiển thị. Khi này, việc của người nộp thuế là kê khai đầy đủ các thông tin cần thiết lên tờ khai.

Cửa sổ “Chọn kỳ tính thuế”.

Theo đó, khi khai thuế GTGT theo quý trên tờ khai số 01/GTGT, người nộp thuế cần đảm bảo điền đầy đủ các chỉ tiêu sau:

– [21]: Nhấn dấu X vào ô này nếu trong quý DN không phát sinh hoạt động mua, bán trong kỳ. Theo đó khi điền dấu X thì kế toán không cần phải điền số 0 vào ô mã số của các chỉ tiêu phản ánh giá trị và thuế GTGT với hàng hóa, dịch vụ mua vào, bán ra trong kỳ nữa.

– [22]: Điền số thuế GTGT còn được khấu trừ của kỳ trước, tương ứng với số liệu tại chỉ tiêu [43] của tờ khai thuế GTGT kỳ trước.

– [23]: Điền tổng số giá trị của hàng hóa, dịch vụ mua vào trong kỳ chưa có thuế GTGT.

– [24]: Điền tổng số thuế hàng hóa, dịch vụ mua vào (thuế GTGT đầu vào).

– [25]: Điền tổng số thuế GTGT được khấu trừ kỳ này (thuế GTGT được khấu trừ).

– [26]: Tổng số doanh thu bán ra của hàng hóa, dịch vụ không chịu thuế phát sinh trong kỳ.

– [27], [28]: Phần mềm tự động điền.

– [29]: Tổng giá trị hàng hóa dịch vụ bán ra có thuế suất 0%.

– [30]: Tổng giá trị hàng hóa, dịch vụ bán ra có thuế suất 5%.

– [31]: Tổng số thuế GTGT hàng hóa, dịch vụ bán ra có thuế suất 5%.

– [32]: Tổng giá trị hàng hóa, dịch vụ bán ra có thuế suất 10%.

– [33]: Tổng số thuế GTGT của hàng hóa, dịch vụ bán ra có thuế suất 10%.

– [34], [35], [36]: Phần mềm tự động điền.

– [37]: Điều chỉnh giảm số thuế GTGT còn được khấu trừ ở kỳ trước.

– [38]: Điều chỉnh tăng số thuế GTGT còn được khấu trừ ở kỳ trước.

– [40]: Thuế GTGT còn phải nộp trong kỳ.

– [43]: Thuế GTGT còn được khấu trừ chuyển kỳ sau. Trường hợp DN không phát sinh chỉ tiêu [43] thì không phải nộp thuế trong kỳ, đồng thời số tiền này sẽ chuyển sang chỉ tiêu [22] của kỳ sau.

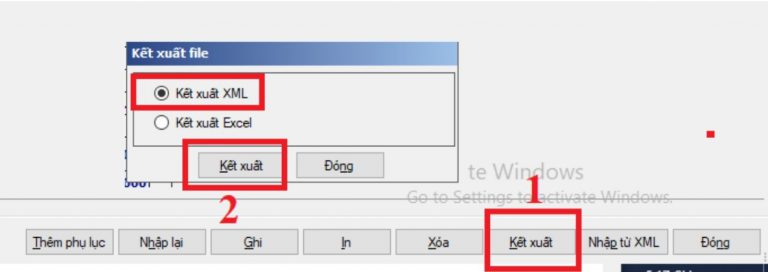

Bước 5: Nộp tờ khai

Cuối cùng, sau khi hoàn tất kê khai, người nộp thuế nhấn nhấn “Kết xuất”, chọn “kết xuất XML” để xuất tờ khai thuế GTGT quý theo phương pháp khấu trừ ở định dạng XML.

Nhấn “Kết xuất” tờ khai.

Tới đây, bước kê khai thuế GTGT quý theo phương pháp khấu trừ đã hoàn thành. Tiếp đó, người nộp thuế sẽ dùng file này để nộp tờ khai online trên cổng thông tin của Tổng cục Thuế.

Mời bạn đọc cùng tham khảo thêm tại mục thuế kế toán kiểm toán trong mục biểu mẫu nhé.

Tham khảo thêm

-

Chia sẻ:

Sky87

Sky87

- Ngày:

Tờ khai thuế giá trị gia tăng mẫu 04/GTGT 2026 theo phương pháp trực tiếp

441 KB-

Tờ khai thuế giá trị gia tăng mẫu số 04/GTGT (tệp PDF)

152,8 KB

Theo Nghị định 147/2024/ND-CP, bạn cần xác thực tài khoản trước khi sử dụng tính năng này. Chúng tôi sẽ gửi mã xác thực qua SMS hoặc Zalo tới số điện thoại mà bạn nhập dưới đây:

Thuế - Kế toán - Kiểm toán tải nhiều

-

Mẫu 01 - TT: Phiếu thu

-

Mẫu 05-TT: Giấy đề nghị thanh toán

-

Mẫu giấy biên nhận tiền mặt file Word viết tay mới nhất 2026

-

Mẫu số 02 - TT: Phiếu chi mới nhất 2026

-

HTKK 5.1.7 Chuẩn Tổng Cục Thuế 2026

-

Mẫu số 02 - VT: Phiếu xuất kho

-

Mẫu giấy xác nhận lương

-

Hóa đơn bán hàng, bán lẻ (Word, PDF, XLS) 2026

-

Mẫu giấy đi đường 2026 số C16-HD, 04 LDTL, C06-HD mới nhất

-

Mẫu biên bản huỷ hóa đơn 2026 mới nhất

Biểu mẫu tải nhiều

-

Tham luận về công tác giáo dục chính trị tư tưởng cho Đoàn viên thanh niên

-

Bài tham luận: Công tác phát triển Đảng viên và xây dựng chi bộ nhà trường trong sạch vững mạnh

-

Tham luận xây dựng các câu lạc bộ nhà trường

-

Bài tham luận về phương pháp học tập trong Đại hội chi đoàn

-

Tham luận công tác bồi dưỡng học sinh giỏi

-

Bài tham luận về công tác chủ nhiệm lớp mũi nhọn

-

Bài tham luận về công tác chủ nhiệm lớp mới nhất

-

Tham luận nâng cao chất lượng dạy và học

-

Mẫu báo cáo tổng kết công tác Đoàn

-

Tham luận: Phối hợp giữa công đoàn và nhà trường trong các hoạt động, phong trào thi đua

-

Thủ tục hành chính

Thủ tục hành chính

-

Hôn nhân - Gia đình

Hôn nhân - Gia đình

-

Giáo dục - Đào tạo

Giáo dục - Đào tạo

-

Tín dụng - Ngân hàng

Tín dụng - Ngân hàng

-

Biểu mẫu Giao thông vận tải

Biểu mẫu Giao thông vận tải

-

Khiếu nại - Tố cáo

Khiếu nại - Tố cáo

-

Hợp đồng - Nghiệm thu - Thanh lý

Hợp đồng - Nghiệm thu - Thanh lý

-

Thuế - Kế toán - Kiểm toán

Thuế - Kế toán - Kiểm toán

-

Đầu tư - Kinh doanh

Đầu tư - Kinh doanh

-

Việc làm - Nhân sự

Việc làm - Nhân sự

-

Biểu mẫu Xuất - Nhập khẩu

Biểu mẫu Xuất - Nhập khẩu

-

Xây dựng - Nhà đất

Xây dựng - Nhà đất

-

Văn hóa - Du lịch - Thể thao

Văn hóa - Du lịch - Thể thao

-

Bộ đội - Quốc phòng - Thương binh

Bộ đội - Quốc phòng - Thương binh

-

Bảo hiểm

Bảo hiểm

-

Dịch vụ công trực tuyến

Dịch vụ công trực tuyến

-

Mẫu CV xin việc

Mẫu CV xin việc

-

Biển báo giao thông

Biển báo giao thông

-

Biểu mẫu trực tuyến

Biểu mẫu trực tuyến