Thủ tục khai quyết toán thuế TNDN

Mua tài khoản Hoatieu Pro để trải nghiệm website Hoatieu.vn KHÔNG quảng cáo & Tải nhanh File chỉ từ 99.000đ. Tìm hiểu thêm »

Cách quyết toán thuế TNDN 2017

Quyết toán thuế thu nhập doanh nghiệp là thủ tục bắt buộc phải thực hiện khi kết thúc năm tài chính. hoatieu.vn xin hướng dẫn các bạn thủ tục, hồ sơ quyết toán thuế thu nhập doanh nghiệp mới nhất theo quy định của pháp luật.

Cơ sở pháp lý:

– Luật thuế thu nhập doanh nghiệp

Dưới đây là hướng dẫn về việc quyết toán thuế TNDN và một số lưu ý.

1. Hồ sơ và thủ tục quyết toán thuế TNDN

Bạn đọc lưu ý có hai trường hợp cần phải quyết toán thuế TNDN:

– DN nộp thuế TNDN trên doanh thu:

Thuế TNDN = Doanh thu tính thuế x Tỷ lệ thuế TNDN

Áp dụng với các trường hợp:

+ DN nước ngoài, không thành lập theo pháp luật VN, có hay không có cơ sở thường trú tại VN, nhưng có kinh doanh tại Việt Nam hoặc có thu nhập pháp sinh tại Việt Nam;

+ DN trong nước nộp thuế GTGT theo phương pháp trực tiếp nhưng không chứng minh được chi phí;

+ Tổ chức khác và các đơn vị hành chính sự nghiệp có hoạt động SXKD.

– DN nộp thuế TNDN trên thu nhập:

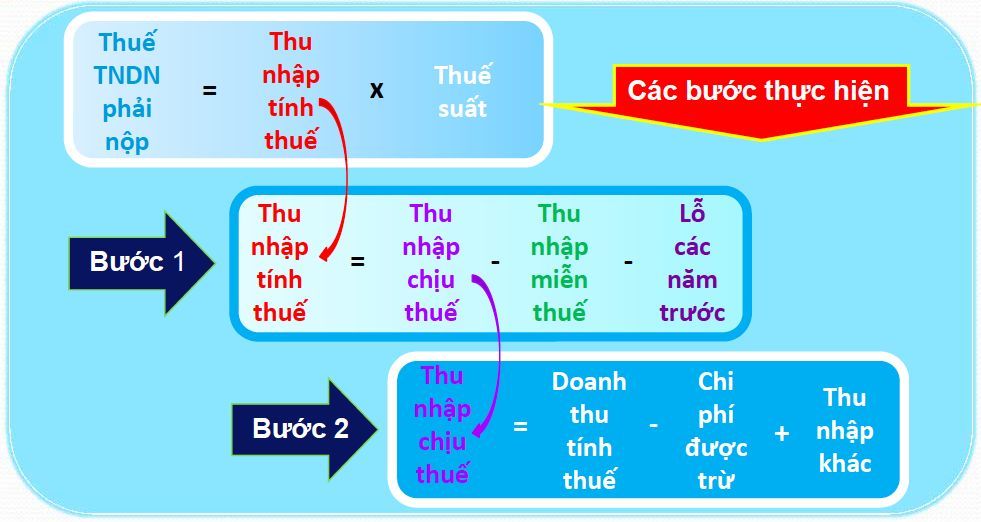

Thuế TNDN phải nộp = Thu nhập tính thuế x Thuế suất

Áp dụng cho các DN có pháp nhân VN như DN Nhà nước, DNTN, công ty TNHH, công ty cổ phần, công ty hợp danh.

Các hồ sơ phải nộp khi quyết toán thuế TNDN 2017:

Tổ chức nộp thuế TNDN trên thu nhập quyết toán thuế theo các mẫu biểu của Thông tư số 156/2013/TT-BTC, nhưng cần lưu ý có một số mẫu biểu được thay thế bằng Thông tư 151/2014/TT-BTC hoặc bỏ hẳn. Như sau:

– Tổ chức nộp thuế TNDN trên thu nhập quyết toán thuế theo Mẫu tờ khai quyết toán số 03/TNDN của Thông tư số 151/2014 (thay vì của TT 156/2013), kèm theo các Phụ lục và Bảng kê (tuỳ trường hợp):

+ PL 03-1A/TNDN – Báo cáo KQKD của DN sản xuất, thương mại, dịch vụ.

+ PL 03-1B/TNDN – Báo cáo KQKD của ngân hàng và tổ chức tín dụng.

+ PL 03-1C/TNDN – Báo cáo KQKD của công ty chứng khoán.

+ PL 03-2/TNDN – Chuyển lỗ.

+ PL 03-3A/TNDN – Ưu đãi đầu tư mới.

+ PL 03-3B/TNDN – Ưu đãi mở rộng.

+ PL 03-3C/TNDN – Ưu đãi dân tộc.

+ PL 03-4/TNDN – Thuế TNDN nộp ở NN (bỏ, không sử dụng).

+ PL 03-5/TNDN – Chuyển nhượng BĐS của TT số 151/2014/TT-BTC.

+ PL 03-7/TNDN – Giá chuyển nhượng.

+ PL 03-8/TNDN – Hạch toán phụ thuộc có sản xuất.

– Tổ chức nộp thuế TNDN có chuyển nhượng BĐS từng lần nộp tờ khai thuế theo Mẫu số 02/TNDN của TT số 151/2014/TT-BTC.

+ PL 02-1/TNDN – Bảng kê chi tiết chuyển nhượng BĐS của TT số 156/2013/TT-BTC.

– Tổ chức nộp thuế TNDN có chuyển nhượng vốn nộp tờ khai thuế theo Mẫu số 05/TNDN của TT số 156/2013/TT-BTC.

+ Tổ chức nộp thuế TNDN có chuyển nhượng công ty nộp tờ khai thuế theo Mẫu số 06/TNDN của TT số 151/2014/TT-BTC.

– Nếu khai sau ngày hết hạn, phải sử dụng Mẫu 01/KHBS kèm Tờ khai 03/TNDN.

– Hồ sơ quyết toán thuế phải kèm BCTC.

2. Địa điểm nộp hồ sơ quyết toán thuế TNDN 2017 (nộp thuế điện tử/online)

– Tờ khai quyết toán thuế nộp tại cơ quan thuế quản lý trực tiếp trụ sở chính cho cả đơn vị trực thuộc hạch toán phụ thuộc.

– Đơn vị phụ thuộc có hoạt động sản xuất, nộp thuế cho cơ quan thuế địa phương theo tỷ lệ chi phí của cơ sở SX trên tổng chi phí – Xem PL số 03-8/TNDN.

– Riêng đơn vị trực thuộc hạch toán độc lập phải nộp tờ khai thuế riêng tại cơ quan thuế trực tiếp quản lý đơn vị trực thuộc.

– Lưu ý về tờ khai thuế chuyển nhượng BĐS:

+ Nếu chuyển nhượng cùng địa phương nơi đóng trụ sở, nộp tại cơ quan thuế quản lý trực tiếp – Xem Mẫu 02/TNDN;

+ Nếu chuyển nhượng BĐS ở khác địa phương nơi đóng trụ sở, nộp tại cơ quan thuế nơi phát sinh chuyển nhượng BĐS.

3. Một số nội dung khác cần chú ý khi quyết toán thuế TNDN 2017

3.1. Quỹ phát triển khoa học & công nghệ

DN có lập Quỹ phát triển khoa học & công nghệ được trích 10% của thu nhập tính thuế để lập quỹ này.

Thuế TNDN phải nộp = (Thu nhập tính thuế – Quỹ phát triển khoa học & công nghệ) X Thuế suất

Bạn đọc xem Thông tư số 15/2011/TT-BTC của BTC, Nghị định số 95/2014/NĐ-CP của chính phủ vàThông tư liên tịch số 12/2016/TTLT-BKHCN-BTC của liên Bộ Tài chính và Bộ KH & CN hướng dẫn việc trích lập, quản lý và sử dụng Quỹ này. Sơ lược như sau:

– Đối tượng áp dụng: Tất cả DN thành lập theo luật pháp VN.

– Mục đích: Để đầu tư vào khoa học và công nghệ tại VN.

– Yêu cầu báo cáo: Hằng năm khi quyết toán thuế (theo Mẫu số 02 của TT liên tịch số 12/2016).

– Điều kiện: Sử dụng tối thiểu 70% Quỹ trong 5 năm, nếu không, phải nộp lại, cộng lãi suất (trái phiếu kho bạc, kỳ hạn 1 năm) trong thời gian 2 năm tính tại thời điểm thu hồi.

3.2. Thu nhập tính thuế TNDN

Thu nhập tính thuế TNDN được xác định như sau:

Thu nhập tính thuế = Thu nhập chịu thuế – (Thu nhập miễn thuế + Lỗ các năm trước)

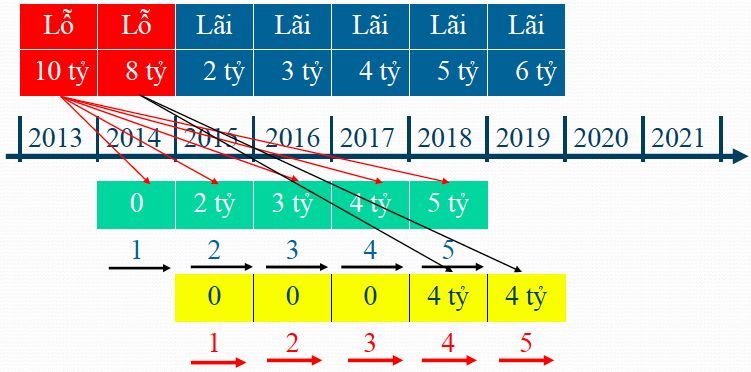

3.2.1. Chuyển lỗ các năm trước

DN được chuyển lỗ toàn bộ và liên tục vào thu nhập tính thuế năm sau, tối đa không quá 5 năm, tiếp theo năm bị lỗ.

DN có lỗ từ chuyển nhượng BĐS, dự án đầu tư, quyền tham gia dự án đầu tư, được bù trừ với thu nhập của hoạt động SXKD – Sau đó, nếu còn lỗ sẽ tiếp tục được chuyển sang những năm tiếp theo trọng hạn 5 năm.

3.2.2. Thu nhập được miễn thuế TNDN

– Thu nhập của HTX từ trồng trọt, chăn nuôi, nuôi trồng, chế biến nông sản, thuỷ sản, sản xuất muối.

– Thu nhập của HTX hoạt động trong lĩnh vực nông nghiệp, lâm nghiệp, ngư nghiệp, diêm nghiệp ở địa bàn có điều kiện KTXHKK hoặc KTXHĐBKK.

– Thu nhập của DN từ trồng trọt, chăn nuôi, nuôi trồng, chế biến nông sản, thuỷ sản ở địa bàn có điều kiện KTXHĐBKK; TN từ hoạt động đánh bắt hải sản.

Thu nhập được miễn thuế trên đây là thu nhập từ sản phẩm do DN, HTX tự trồng trọt, chăn nuôi, nuôi trồng và thu nhập từ chế biến nông thuỷ sản.

– Thu nhập từ thực hiện dịch vụ kỹ thuật trực tiếp phục vụ nông nghiệp.

– Thu nhập từ thực hiện hợp đồng nghiên cứu khoa học và phát triển công nghiệp được miễn thuế không quá 3 năm kể từ khi bắt đầu có doanh thu.

– Thu nhập từ sản phẩm làmra từ công nghệ mới lần đầu tiên áp dụng ở VN tối đa không quá 5 năm và từ sản phẩm sản xuất thử nghiệm trong thời gian thử nghiệm.

– Thu nhập từ hoạt động SXKD hàng hoá, dịch vụ của DN có từ 51% số lao động bình quân trong năm trở lên là người khuyết tật, sau cai nghiện, nhiễm vi rút HIV. DN phải có số lao động bình quân năm từ 20 người (không kể DN trong lĩnh vực tài chính và BĐS).

– Thu nhập từ hoạt động dạy nghề cho dân tộc thiểu số, người khuyết tật, trẻ em khó khăn và người sau cai nghiện, nhiễm vi rút HIV.

– Thu nhập được chia từ góp vốn, mua cổ phần, liên doanh, liên kết kể cả trường bên nhận vốn được miễn thuế TNDN.

– Khoản tài trợ nhận được để sử dụng cho giáo dục, nghiên cứu khoa học, văn hóa, nghệ thuật, từ thiện, nhân đạo, … tại VN.

– Thu nhập từ chuyển nhượng chứng chỉ giảm phát thải (CERs) của DN được cấp chứng chỉ giảm phát thải.

– Thu nhập từ thực hiện nhiệm vụ NN giao của tổ chức sau:

+ NH Phát triển VN trong hoạt động tín dụng đầu tư phát triển, tín dụng xuất khẩu.

+ NH chính sách xã hội từ hoạt động tín dụng cho người nghèo và các đối tượng chính sách khác.

+ Cty TNHH MTV quản lý tài sản của các tổ chức tín dụng VN.

+ Các quỹ tài chính NN như Quỹ BHXH Việt Nam, tổ chức Bảo hiểm tiền gửi, Quỹ BHYT, Quỹ hỗ trợ học nghề, v.v…

Nếu các đơn vị trên có thu nhập khác thì phải nộp thuế .

– Thu nhập từ chuyển giao công nghệ thuộc lĩnh vực ưu tiên chuyển giao cho tổ chức, cá nhân ở địa bàn có điều kiện kinh tế – xã hội đặc biệt khó khăn.

– Thu nhập của văn phòng thừa phát lại trong thời gian thực hiện thí điểm theo quy định của pháp luật về thi hành án dân sự. Trừ các khoản thu nhập nhập từ các hoạt động khác ngoài hoạt động thừa phát lại.

3.2.3. Thu nhập chịu thuế

Thu nhập chịu thuế được xác định như sau:

Thu nhập chịu thuế = (Doanh thu tính thuế – Chi phí được trừ) + Các thu nhập khác

Doanh thu tính thuế ghi nhận như sau:

– Là toàn bộ tiền bán hàng, cung cấp dịch vụ, kể cả trợ giá, phụ thu, phụ trội được hưởng, không phân biệt đã hay chưa thu tiền.

– Không bao gồm thuế GTGT nếu người bán là người nộp thuế theo phương pháp khấu trừ.

Chi phí được trừ ghi nhận như sau:

– Tính hợp lý: Khoản chi thực tế phát sinh liên quan đến hoạt động sản xuất kinh doanh của DN.

– Tính hợp lệ: Khoản chi có đủ hoá đơn, chứng từ hợp pháp theo quy định của pháp luật.

Lưu ý nhỏ:

+ Khoản chi từ 20 triệu đồng trở lên (gồm thuế GTGT) phải có chứng từ thanh toán không dùng tiền mặt. Chứng từ thanh toán không dùng tiền mặt thực hiện theo quy định thuế GTGT.

Thông tư số 173/2016/TT-BTC của Bộ Tài chính có hiệu lực thi hành từ ngày 15/12/2016 đã bỏ quy định “chứng từ thanh toán qua ngân hàng được chuyển tiền từ tài khoản của bên mua sang tài khoản của bên bán phải là tài khoản đã đăng ký hoặc thông báo với cơ quan thuế.”

Trường hợp trước ngày 15/12/2016 (tức trước ngày có hiệu lực của Thông tư 173/2016/TT-BTC) nếu tài khoản của bên mua và tài khoản của bên bán là tài khoản chưa đăng ký hoặc thông báo với cơ quan thuế nhưng xác định được giao dịch mua bán hàng hóa giữa người mua và người bán là có thật; hóa đơn do người bán xuất cho người mua là hóa đơn hợp pháp; bên bán có khai thuế theo quy định thì người mua tính vào chi phí được trừ nếu đáp ứng các điều kiện khác về tính vào chi phí được trừ theo quy định.

+ Đến thời điểm ghi nhận chi phí, DN chưa có chứng từ vẫn được tính vào chi phí được trừ.

+ Đến hạn thanh toán, nếu không có chứng từ, DN phải tự điều chỉnh giảm vào kỳ tính thuế phát sinh việc thanh toán bằng tiền mặt.

+ Từ 01/01/2015 bỏ mức khống chế 15% đối với các chi phí: quảng cáo, tiếp thị, khuyến mãi, hoa hồng môi giới, tiếp tân, khánh tiết, chi biếu tặng…

Tham khảo thêm

-

Chia sẻ:

Trịnh Thị Lương

Trịnh Thị Lương

- Ngày:

Thủ tục khai quyết toán thuế TNDN

296,7 KB-

Thủ tục khai quyết toán thuế TNDN (tệp PDF)

192 KB

Theo Nghị định 147/2024/ND-CP, bạn cần xác thực tài khoản trước khi sử dụng tính năng này. Chúng tôi sẽ gửi mã xác thực qua SMS hoặc Zalo tới số điện thoại mà bạn nhập dưới đây:

Thuế - Kế toán - Kiểm toán tải nhiều

-

Mẫu phiếu thu 2026

-

Mẫu 05-TT, C42-BB - Giấy đề nghị thanh toán 2026 mới nhất

-

Mẫu giấy biên nhận tiền mặt file Word viết tay mới nhất 2026

-

Mẫu số 02 - TT: Phiếu chi mới nhất 2026

-

HTKK 5.1.7 Chuẩn Tổng Cục Thuế 2026

-

Mẫu số 02 - VT: Phiếu xuất kho

-

Mẫu giấy xác nhận lương

-

Hóa đơn bán hàng, bán lẻ (Word, PDF, XLS) 2026

-

Mẫu giấy đi đường 2026 số C16-HD, 04 LDTL, C06-HD mới nhất

-

Mẫu biên bản huỷ hóa đơn 2026 mới nhất

Biểu mẫu tải nhiều

-

Mẫu số 02/BH: Báo cáo thanh, quyết toán chi phí khám, chữa bệnh BHYT

-

Chương trình hành động của ứng cử viên HĐND (7 Mẫu)

-

Mẫu số 03-VT: Biên bản kiểm nghiệm vật tư, công cụ, sản phẩm, hàng hóa

-

Mẫu số 02 - VT: Phiếu xuất kho

-

Mẫu số 01 - VT: Phiếu nhập kho

-

Mẫu số 02: Giấy phép kiểm dịch thực vật nhập khẩu

-

Mẫu bản kiểm điểm học sinh nghỉ học không phép 2026

-

Giấy mời Hội nghị tiếp xúc cử tri vận động bầu cử

-

Mẫu số 08 - LĐTL: Bảng phân bổ tiền lương và các khoản trích theo lương

-

Mẫu biên bản thanh lý hợp đồng giao khoán

-

Thủ tục hành chính

Thủ tục hành chính

-

Hôn nhân - Gia đình

Hôn nhân - Gia đình

-

Giáo dục - Đào tạo

Giáo dục - Đào tạo

-

Tín dụng - Ngân hàng

Tín dụng - Ngân hàng

-

Biểu mẫu Giao thông vận tải

Biểu mẫu Giao thông vận tải

-

Khiếu nại - Tố cáo

Khiếu nại - Tố cáo

-

Hợp đồng - Nghiệm thu - Thanh lý

Hợp đồng - Nghiệm thu - Thanh lý

-

Thuế - Kế toán - Kiểm toán

Thuế - Kế toán - Kiểm toán

-

Đầu tư - Kinh doanh

Đầu tư - Kinh doanh

-

Việc làm - Nhân sự

Việc làm - Nhân sự

-

Biểu mẫu Xuất - Nhập khẩu

Biểu mẫu Xuất - Nhập khẩu

-

Xây dựng - Nhà đất

Xây dựng - Nhà đất

-

Văn hóa - Du lịch - Thể thao

Văn hóa - Du lịch - Thể thao

-

Bộ đội - Quốc phòng - Thương binh

Bộ đội - Quốc phòng - Thương binh

-

Bảo hiểm

Bảo hiểm

-

Dịch vụ công trực tuyến

Dịch vụ công trực tuyến

-

Mẫu CV xin việc

Mẫu CV xin việc

-

Biển báo giao thông

Biển báo giao thông

-

Biểu mẫu trực tuyến

Biểu mẫu trực tuyến