Hướng dẫn cá nhân tự đăng ký người phụ thuộc online

Mua tài khoản Hoatieu Pro để trải nghiệm website Hoatieu.vn KHÔNG quảng cáo & Tải nhanh File chỉ từ 99.000đ. Tìm hiểu thêm »

Thủ tục đăng ký người phụ thuộc giảm trừ thuế TNCN qua mạng

Việc đăng ký người phụ thuộc là thủ tục cần thiết giúp cá nhân người nộp thuế được hưởng quyền lợi giảm trừ gia cảnh khi tính thuế thu nhập cá nhân. Nhằm tạo điều kiện thuận lợi, cơ quan thuế đã triển khai hình thức đăng ký người phụ thuộc online thông qua Cổng thông tin điện tử của Tổng cục Thuế. Hình thức này giúp người dân tiết kiệm thời gian, giảm bớt thủ tục giấy tờ và có thể thực hiện nhanh chóng ở bất kỳ đâu.

Trong bài viết này, Hoatieu.vn sẽ hướng dẫn chi tiết các bước đăng ký, từ việc truy cập hệ thống, kê khai thông tin, đến cách gửi hồ sơ điện tử đúng quy định. Việc nắm rõ quy trình sẽ giúp người nộp thuế hoàn thành thủ tục chính xác, tránh sai sót và đảm bảo được hưởng đầy đủ quyền lợi hợp pháp.

1. Cá nhân tự đăng ký người phụ thuộc online như thế nào?

Chính phủ vừa trình Ủy ban Thường vụ Quốc hội dự thảo Nghị quyết về điều chỉnh mức giảm trừ gia cảnh (GTGC) của thuế thu nhập cá nhân (TNCN).

Tờ trình nêu, dựa trên số liệu của Cục Thống kê, chỉ số CPI lũy kế dự kiến đến hết năm 2025 đã biến động khoảng 21,24% so với năm 2020 (thời điểm điều chỉnh gần nhất theo Nghị quyết 954/2020/UBTVQH14). Mức GTGC hiện hành là 11 triệu đồng/tháng cho người nộp thuế và 4,4 triệu đồng/tháng cho mỗi người phụ thuộc, áp dụng từ kỳ tính thuế năm 2020.

Theo đó, Bộ Tài chính đã đề xuất hai phương án điều chỉnh mức GTGC. Qua tổng hợp ý kiến đa số, Chính phủ đã quyết định trình Ủy ban Thường vụ Quốc hội điều chỉnh mức GTGC theo Phương án 2. Như vậy, tăng mức giảm trừ gia cảnh đối với người nộp thuế là từ 11 triệu lên 15,5 triệu đồng/tháng (186 triệu đồng/năm). Mức giảm trừ đối với mỗi người phụ thuộc là 6,2 triệu đồng/tháng, áp dụng từ kỳ tính thuế 2026.

Cá nhân tự đăng ký người phụ thuộc online chi tiết theo các bước dưới đây:

Bước 1: Truy cập địa chỉ thuedientu.gdt.gov.vn Đăng nhập tài khoản Thuế điện tử cá nhân

Bước 2: Nhập mã số thuế, mật khẩu và mã xác thực để đăng nhập.

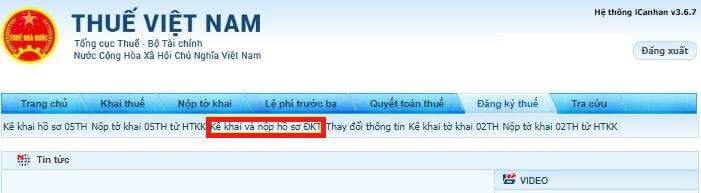

Bước 3: Vào menu “Đăng ký thuế” chọn “Kê khai và nộp hồ sơ đăng ký thuế”

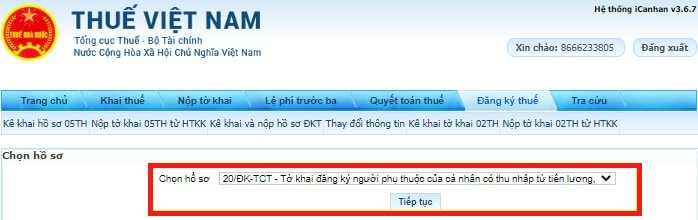

Bước 4: Chọn “20-ĐK-TCT Tờ khai đăng ký thuế tổng hợp cho người phụ thuộc của cá nhân có thu nhập từ tiền lương, tiền công”

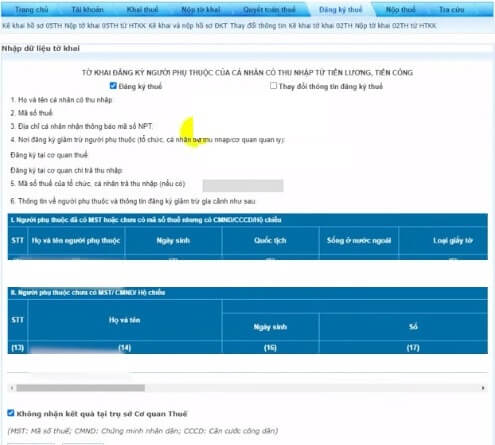

Bước 5: Kê khai thông tin vào tờ khai 20-ĐK-TCT - Tờ khai đăng ký người phụ thuộc

Bước 6: Chọn “Hoàn thành kê khai” >> “Nộp hồ sơ đăng ký thuế”

2. Khai giảm trừ đối với người phụ thuộc hiện nay cụ thể ra sao?

Căn cứ theo điểm h khoản 1 Điều 9 Thông tư 111/2013/TT-BTC quy định khai giảm trừ đối với người phụ thuộc như sau:

- Người nộp thuế có thu nhập từ kinh doanh, từ tiền lương, tiền công từ 09 triệu đồng/tháng trở xuống không phải khai người phụ thuộc.

- Người nộp thuế có thu nhập từ kinh doanh, từ tiền lương, tiền công trên 09 triệu đồng/tháng để được giảm trừ gia cảnh đối với người phụ thuộc khai như sau:

+ Đối với người nộp thuế có thu nhập từ tiền lương, tiền công

++ Đăng ký người phụ thuộc

++ Đăng ký người phụ thuộc lần đầu:

Người nộp thuế có thu nhập từ tiền lương, tiền công đăng ký người phụ thuộc theo mẫu ban hành kèm theo văn bản hướng dẫn về quản lý thuế và nộp hai (02) bản cho tổ chức, cá nhân trả thu nhập để làm căn cứ tính giảm trừ cho người phụ thuộc.

Tổ chức, cá nhân trả thu nhập lưu giữ một (01) bản đăng ký và nộp một (01) bản đăng ký cho cơ quan thuế trực tiếp quản lý cùng thời điểm nộp tờ khai thuế thu nhập cá nhân của kỳ khai thuế đó theo quy định của luật quản lý thuế.

Riêng đối với cá nhân trực tiếp khai thuế với cơ quan thuế thì cá nhân nộp một (01) bản đăng ký người phụ thuộc theo mẫu ban hành kèm theo văn bản hướng dẫn về quản lý thuế cho cơ quan thuế trực tiếp quản lý tổ chức trả thu nhập cùng thời điểm nộp tờ khai thuế thu nhập cá nhân của kỳ khai thuế đó theo quy định của Luật Quản lý thuế 2019.

++ Đăng ký khi có thay đổi về người phụ thuộc:

Khi có thay đổi (tăng, giảm) về người phụ thuộc, người nộp thuế thực hiện khai bổ sung thông tin thay đổi của người phụ thuộc theo mẫu ban hành kèm theo văn bản hướng dẫn về quản lý thuế và nộp cho tổ chức, cá nhân trả thu nhập hoặc cơ quan thuế đối với người nộp thuế thuộc diện khai thuế trực tiếp với cơ quan thuế.

++ Địa điểm, thời hạn nộp hồ sơ chứng minh người phụ thuộc:

* Địa điểm nộp hồ sơ chứng minh người phụ thuộc là nơi người nộp thuế nộp bản đăng ký người phụ thuộc.

Tổ chức trả thu nhập có trách nhiệm lưu giữ hồ sơ chứng minh người phụ thuộc và xuất trình khi cơ quan thuế thanh tra, kiểm tra thuế.

* Thời hạn nộp hồ sơ chứng minh người phụ thuộc: trong vòng ba (03) tháng kể từ ngày nộp tờ khai đăng ký người phụ thuộc (bao gồm cả trường hợp đăng ký thay đổi người phụ thuộc).

Quá thời hạn nộp hồ sơ nêu trên, nếu người nộp thuế không nộp hồ sơ chứng minh người phụ thuộc sẽ không được giảm trừ cho người phụ thuộc và phải điều chỉnh lại số thuế phải nộp.

+ Đối với người nộp thuế có thu nhập từ kinh doanh

++ Đăng ký người phụ thuộc

++ Cá nhân kinh doanh nộp thuế theo phương pháp kê khai đăng ký người phụ thuộc theo mẫu ban hành kèm theo văn bản hướng dẫn về quản lý thuế và nộp cho cơ quan thuế trực tiếp quản lý cùng với tờ khai tạm nộp thuế. Khi có thay đổi (tăng, giảm) về người phụ thuộc, người nộp thuế thực hiện khai bổ sung thông tin thay đổi của người phụ thuộc theo mẫu ban hành kèm theo văn bản hướng dẫn về quản lý thuế và nộp cơ quan thuế trực tiếp quản lý.

++ Cá nhân kinh doanh nộp thuế theo phương pháp khoán khai giảm trừ gia cảnh cho người phụ thuộc theo tờ khai thuế khoán.

++ Thời hạn nộp hồ sơ chứng minh người phụ thuộc: trong vòng ba (03) tháng kể từ ngày khai giảm trừ gia cảnh (bao gồm cả trường hợp phát sinh tăng, giảm người phụ thuộc hoặc mới ra kinh doanh).

++ Quá thời hạn nộp hồ sơ nêu trên, nếu người nộp thuế không nộp hồ sơ chứng minh người phụ thuộc sẽ không được giảm trừ cho người phụ thuộc và phải điều chỉnh lại số thuế phải nộp. Đối với cá nhân kinh doanh nộp thuế theo phương pháp khoán phải điều chỉnh lại mức thuế đã khoán.

- Người nộp thuế chỉ phải đăng ký và nộp hồ sơ chứng minh cho mỗi một người phụ thuộc một lần trong suốt thời gian được tính giảm trừ gia cảnh. Trường hợp người nộp thuế thay đổi nơi làm việc, nơi kinh doanh thì thực hiện đăng ký và nộp hồ sơ chứng minh người phụ thuộc như trường hợp đăng ký người phụ thuộc lần đầu theo hướng dẫn tại tiết h.2.1.1.1, điểm h, khoản 1, Điều 9 Thông tư 111/2013/TT-BTC.

3. Mỗi người phụ thuộc được tính giảm trừ bao nhiêu lần trong năm tính thuế?

Căn cứ theo điểm c khoản 1 Điều 9 Thông tư 111/2013/TT-BTC quy định như sau:

Điều 9. Các khoản giảm trừ

Các khoản giảm trừ theo hướng dẫn tại Điều này là các khoản được trừ vào thu nhập chịu thuế của cá nhân trước khi xác định thu nhập tính thuế từ tiền lương, tiền công, từ kinh doanh. Cụ thể như sau:

1. Giảm trừ gia cảnh

[...]

c) Nguyên tắc tính giảm trừ gia cảnh

[...]

c.2) Giảm trừ gia cảnh cho người phụ thuộc

c.2.1) Người nộp thuế được tính giảm trừ gia cảnh cho người phụ thuộc nếu người nộp thuế đã đăng ký thuế và được cấp mã số thuế.

c.2.2) Khi người nộp thuế đăng ký giảm trừ gia cảnh cho người phụ thuộc sẽ được cơ quan thuế cấp mã số thuế cho người phụ thuộc và được tạm tính giảm trừ gia cảnh trong năm kể từ khi đăng ký. Đối với người phụ thuộc đã được đăng ký giảm trừ gia cảnh trước ngày Thông tư này có hiệu lực thi hành thì tiếp tục được giảm trừ gia cảnh cho đến khi được cấp mã số thuế.

c.2.3) Trường hợp người nộp thuế chưa tính giảm trừ gia cảnh cho người phụ thuộc trong năm tính thuế thì được tính giảm trừ cho người phụ thuộc kể từ tháng phát sinh nghĩa vụ nuôi dưỡng khi người nộp thuế thực hiện quyết toán thuế và có đăng ký giảm trừ gia cảnh cho người phụ thuộc. Riêng đối với người phụ thuộc khác theo hướng dẫn tại tiết d.4, điểm d, khoản 1, Điều này thời hạn đăng ký giảm trừ gia cảnh chậm nhất là ngày 31 tháng 12 của năm tính thuế, quá thời hạn nêu trên thì không được tính giảm trừ gia cảnh cho năm tính thuế đó.

c.2.4) Mỗi người phụ thuộc chỉ được tính giảm trừ một lần vào một người nộp thuế trong năm tính thuế. Trường hợp nhiều người nộp thuế có chung người phụ thuộc phải nuôi dưỡng thì người nộp thuế tự thỏa thuận để đăng ký giảm trừ gia cảnh vào một người nộp thuế.

[...]

Như vậy, mỗi người phụ thuộc chỉ được tính giảm trừ một lần vào một người nộp thuế trong năm tính thuế. Trường hợp nhiều người nộp thuế có chung người phụ thuộc phải nuôi dưỡng thì người nộp thuế tự thỏa thuận để đăng ký giảm trừ gia cảnh vào một người nộp thuế.

Mời các bạn tham khảo thêm nội dung Thuế - Lệ phí trong chuyên mục Hỏi đáp pháp luật của HoaTieu.vn.

-

Chia sẻ:

Phạm Thu Hương

Phạm Thu Hương

- Ngày:

Tham khảo thêm

-

Giảm trừ gia cảnh là gì? Mức giảm trừ gia cảnh mới nhất 2026

-

Thủ tục cắt giảm người phụ thuộc năm 2026

-

Thủ tục đăng ký người phụ thuộc giảm trừ gia cảnh online năm 2026

-

Mức giảm trừ gia cảnh đối với mỗi người phụ thuộc năm 2026 bao nhiêu tiền một tháng?

-

Cách tích hợp thông tin người phụ thuộc vào VNeID

Theo Nghị định 147/2024/ND-CP, bạn cần xác thực tài khoản trước khi sử dụng tính năng này. Chúng tôi sẽ gửi mã xác thực qua SMS hoặc Zalo tới số điện thoại mà bạn nhập dưới đây:

Thuế - Lệ phí tải nhiều

Pháp luật tải nhiều

-

Hướng dẫn 38-HD/BTCTW Nghiệp vụ công tác đảng viên

-

Tài liệu giới thiệu sách giáo khoa mới lớp 2

-

Quyết định 360/QĐ-TTg về việc thành lập ban chỉ đạo xây dựng trường học cho các xã biên giới

-

Quyết định 327/QĐ-TTg ban hành kế hoạch triển khai thi hành luật giáo dục nghề nghiệp số 124/2025/QH15

-

Công văn 11599/BNV-CTL&BHXH về tăng lương cơ sở trong năm 2026 và điều chỉnh phụ cấp với CBCCVC

-

Thông tư 11/2026/TT-BGDĐT Quy định chế độ làm việc đối với giáo viên mầm non

-

Những lưu ý quan trọng trong Kì thi Hội (Cấp Tỉnh) Trạng nguyên Tiếng Việt 2025-2026

-

Giấy quyết định ly hôn của tòa án

-

Thông tư 08/2026/TT-BGDĐT ban hành Quy định về đánh giá diện rộng cấp quốc gia chất lượng giáo dục phổ thông

-

Hướng dẫn đánh giá, xếp loại cán bộ, công chức, viên chức mới nhất 2026