Chính thức áp thuế tiêu thụ đặc biệt đối với những dòng điều hòa nào từ 01/01/2026?

Mua tài khoản Hoatieu Pro để trải nghiệm website Hoatieu.vn KHÔNG quảng cáo & Tải nhanh File chỉ từ 99.000đ. Tìm hiểu thêm »

Danh sách điều hòa chịu thuế tiêu thụ đặc biệt từ 2026

- 1. Dòng điều hòa nào sẽ phải chịu thuế tiêu thụ đặc biệt từ 1/1/2026?

- 2. Điều hòa nhiệt độ có công suất trên 24.000 đến 90.000 BTU thì chịu mức thuế suất bao nhiêu?

- 3. Quản lý thuế gồm những nội dung nào?

- 4. Các hành vi nào bị nghiêm cấm trong quản lý thuế?

- 5. Lực lượng quản lý thuế được xây dựng như thế nào?

Theo quy định mới, từ ngày 01/01/2026, thuế tiêu thụ đặc biệt (TTĐB) sẽ chính thức áp dụng đối với một số dòng điều hòa không khí có công suất từ 90.000 BTU/h trở lên hoặc sử dụng công nghệ inverter tiết kiệm điện dưới mức tiêu chuẩn. Mức thuế dự kiến dao động từ 10% - 15%, tùy theo loại sản phẩm và hiệu suất năng lượng. Quy định này nhằm khuyến khích người tiêu dùng và doanh nghiệp chuyển sang sử dụng các sản phẩm tiết kiệm điện, góp phần bảo vệ môi trường. Người mua và doanh nghiệp kinh doanh điều hòa cần nắm rõ thông tin để chuẩn bị kế hoạch tài chính phù hợp.

1. Dòng điều hòa nào sẽ phải chịu thuế tiêu thụ đặc biệt từ 1/1/2026?

Căn cứ tại điểm h khoản 1 Điều 2 Luật Thuế tiêu thụ đặc biệt 2025 có hiệu lực từ 01/01/2026 quy định về đối tượng chịu thuế tiêu thụ đặc biệt như sau:

Điều 2. Đối tượng chịu thuế

1. Hàng hóa bao gồm:

a) Thuốc lá theo quy định của Luật Phòng, chống tác hại của thuốc lá;

b) Rượu theo quy định của Luật Phòng, chống tác hại của rượu, bia;

c) Bia theo quy định của Luật Phòng, chống tác hại của rượu, bia,

d) Xe có gắn động cơ dưới 24 chỗ, bao gồm: xe ô tô chở người; xe chở người bốn bánh có gắn động cơ; xe ô tô pick-up chở người; xe ô tô pick-up chở hàng cabin kép; xe ô tô tải VAN có từ hai hàng ghế trở lên, có thiết kế vách ngăn cố định giữa khoang chở người và khoang chở hàng;

đ) Xe mô tô hai bánh, xe mô tô ba bánh có dung tích xi lanh trên 125 cm; c) Máy bay, trực thăng, tàu lượn và du thuyền;

g) Xăng các loại;

h) Điều hoà nhiệt độ công suất trên 24.000 BTU đến 90.000 BTU trừ loại theo thiết kế của nhà sản xuất chỉ để lắp trên phương tiện vận tải bao gồm ô tô, toa xe lửa, máy bay, trực thăng, tàu, thuyền. Trường hợp tổ chức, cá nhân sản xuất bán hoặc tổ chức, cá nhân nhập khẩu nhập tách riêng từng bộ phận là cục nóng hoặc cục lạnh thi hàng hóa bán ra hoặc nhập khẩu (cục nóng, cục lạnh) vẫn thuộc đối tượng chịu thuế tiêu thụ đặc biệt như đối với sản phẩm hoàn chỉnh (máy điều hòa nhiệt độ hoàn chỉnh);

[...]

Như vậy từ 01/01/2026 những dòng điều hòa nhiệt độ có công suất từ 24.000 đến 90.000 BTU trừ loại theo thiết kế của nhà sản xuất chỉ để lắp trên phương tiện vận tải bao gồm ô tô, toa xe lửa, máy bay, trực thăng, tàu, thuyền sẽ chịu thuế tiêu thụ đặc biệt.

Trường hợp tổ chức, cá nhân sản xuất bán hoặc tổ chức, cá nhân nhập khẩu nhập tách riêng từng bộ phận là cục nóng hoặc cục lạnh thi hàng hóa bán ra hoặc nhập khẩu (cục nóng, cục lạnh) vẫn thuộc đối tượng chịu thuế tiêu thụ đặc biệt như đối với sản phẩm hoàn chỉnh (máy điều hòa nhiệt độ hoàn chỉnh).

2. Điều hòa nhiệt độ có công suất trên 24.000 đến 90.000 BTU thì chịu mức thuế suất bao nhiêu?

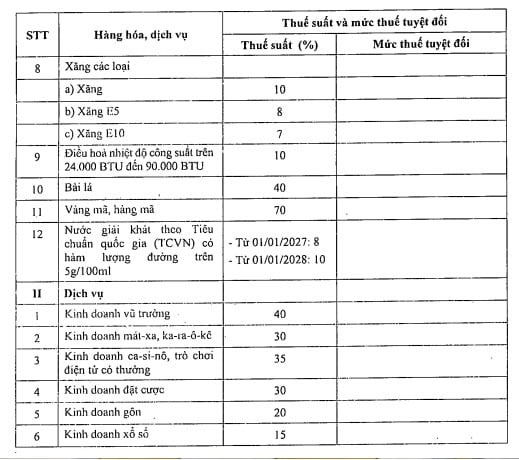

Căn cứ tại Điều 8 Luật Thuế tiêu thụ đặc biệt 2025 có hiệu lực từ 01/01/2026 quy định về thuế suất và mức thuế suất tuyệt đối như sau:

Điều 8. Thuế suất và mức thuế tuyệt đối

1. Thuế suất và mức thuế tuyệt đối thuế tiêu thụ đặc biệt đối với hàng hoả, dịch vụ được quy định tại Biểu thuế tiêu thụ đặc biệt sau đây:

[...]

2. Mức thuế tuyệt đối đối với thuốc lá điếu tại điểm a mục 1 phần I của Biểu thuế này áp dụng với bao thuốc lá có 20 điếu. Chính phủ hướng dẫn quy đổi mức thuế tuyệt đối áp dụng đối với bao thuốc lá khác 20 điếu.

Mức thuế tuyệt đối đối với xi gà tại điểm b mục 1 phần I của Biểu thuế này áp dụng với xì gà có trọng lượng 20g/điếu. Chính phủ hướng dẫn quy đổi mức thuế tuyệt đối áp dụng đối với xì gà có trọng lượng khác 20g/điếu.

Như vậy điều hòa nhiệt độ có công suất trên 24.000 đến 90.000 BTU thì chịu mức thuế suất thuế GTGT 10%.

3. Quản lý thuế gồm những nội dung nào?

Căn cứ tại Điều 4 Luật Quản lý thuế 2019 quy định về nội dung quản lý thuế như sau:

[1] Đăng ký thuế, khai thuế, nộp thuế, ấn định thuế.

[2] Hoàn thuế, miễn thuế, giảm thuế, không thu thuế.

[3] Khoanh tiền thuế nợ; xóa nợ tiền thuế, tiền chậm nộp, tiền phạt; miễn tiền chậm nộp, tiền phạt; không tính tiền chậm nộp; gia hạn nộp thuế; nộp dần tiền thuế nợ.

[4] Quản lý thông tin người nộp thuế.

[5] Quản lý hóa đơn, chứng từ.

[6] Kiểm tra thuế, thanh tra thuế và thực hiện biện pháp phòng, chống, ngăn chặn vi phạm pháp luật về thuế.

[7] Cưỡng chế thi hành quyết định hành chính về quản lý thuế.

[8] Xử phạt vi phạm hành chính về quản lý thuế.

[9] Giải quyết khiếu nại, tố cáo về thuế.

[10] Hợp tác quốc tế về thuế.

[11] Tuyên truyền, hỗ trợ người nộp thuế.

4. Các hành vi nào bị nghiêm cấm trong quản lý thuế?

Căn cứ tại Điều 6 Luật Quản lý thuế 2019 quy định các hành vị bị nghiệm cấm trong quản lý thuế gồm:

[1] Thông đồng, móc nối, bao che giữa người nộp thuế và công chức quản lý thuế, cơ quan quản lý thuế để chuyển giá, trốn thuế.

[2] Gây phiền hà, sách nhiễu đối với người nộp thuế.

[3] Lợi dụng để chiếm đoạt hoặc sử dụng trái phép tiền thuế.

[4] Cố tình không kê khai hoặc kê khai thuế không đầy đủ, kịp thời, chính xác về số tiền thuế phải nộp.

[5] Cản trở công chức quản lý thuế thi hành công vụ.

[6] Sử dụng mã số thuế của người nộp thuế khác để thực hiện hành vi vi phạm pháp luật hoặc cho người khác sử dụng mã số thuế của mình không đúng quy định của pháp luật.

[7] Bán hàng hóa, cung cấp dịch vụ không xuất hóa đơn theo quy định của pháp luật, sử dụng hóa đơn không hợp pháp và sử dụng không hợp pháp hóa đơn.

[8] Làm sai lệch, sử dụng sai mục đích, truy cập trái phép, phá hủy hệ thống thông tin người nộp thuế.

5. Lực lượng quản lý thuế được xây dựng như thế nào?

Căn cứ tại Điều 10 Luật Quản lý thuế 2019 quy định về xây dựng lực lượng quản lý thuế như sau;

[1] Lực lượng quản lý thuế được xây dựng trong sạch, vững mạnh; được trang bị và làm chủ kỹ thuật hiện đại, hoạt động hiệu lực và hiệu quả.

[2] Công chức quản lý thuế là người có đủ điều kiện được tuyển dụng, bổ nhiệm vào ngạch, chức vụ, chức danh trong cơ quan quản lý thuế; được đào tạo, bồi dưỡng và quản lý, sử dụng theo quy định của pháp luật về cán bộ, công chức.

[3] Chế độ phục vụ, chức danh, tiêu chuẩn, lương, chế độ đãi ngộ khác, cấp hiệu, trang phục của công chức quản lý thuế được thực hiện theo quy định của pháp luật.

[4] Cơ quan quản lý thuế có trách nhiệm đào tạo, xây dựng đội ngũ công chức quản lý thuế để thực hiện chức năng quản lý thuế theo quy định của pháp luật.

Mời các bạn tham khảo thêm nội dung Thuế - Lệ phí trong chuyên mục Hỏi đáp pháp luật của HoaTieu.vn.

-

Chia sẻ:

Phạm Thu Hương

Phạm Thu Hương

- Ngày:

Tham khảo thêm

-

Biểu thuế tiêu thụ đặc biệt áp dụng từ ngày 01/01/2026

-

Luật Thuế tiêu thụ đặc biệt 2025, số 66/2025/QH15

-

Luật sửa đổi, bổ sung Luật Thuế tiêu thụ đặc biệt số 70/2014/QH13

-

Nghị định 109/2020/NĐ-CP gia hạn nộp thuế tiêu thụ đặc biệt với ô tô sản xuất trong nước

-

Quy định chi tiết về hoàn thuế, khấu trừ thuế tiêu thụ đặc biệt từ 01/01/2026

Theo Nghị định 147/2024/ND-CP, bạn cần xác thực tài khoản trước khi sử dụng tính năng này. Chúng tôi sẽ gửi mã xác thực qua SMS hoặc Zalo tới số điện thoại mà bạn nhập dưới đây:

Thuế - Lệ phí tải nhiều

Pháp luật tải nhiều

-

Quyết định 370/QĐ-BGDĐT về công bố công khai kế hoạch đầu tư công vốn ngân sách trung ương 2026 của BGDĐT

-

Công văn 927/BNV-CTTN&BĐG về việc tổ chức Hội nghị CBCCVC, người lao động

-

Quy chế tuyển sinh đại học năm 2026

-

Thông tư 06/2026/TT-BGDĐT Quy chế tuyển sinh các ngành đào tạo trình độ đại học và ngành GDMN trình độ cao đẳng

-

Quy định về nâng lương trước thời hạn đối với giáo viên

-

Thể thức trình bày văn bản hành chính 2023

-

Hướng dẫn thẩm tra lý lịch Đảng viên mới nhất 2026

-

Trọn bộ biểu mẫu đánh giá chuẩn giáo viên tiểu học, THCS, THPT năm 2026

-

Chốt thời điểm tăng lương tối thiểu vùng từ 1/7/2024

-

Bao nhiêu tuổi được gọi là trẻ em 2026