Thông tư 111/2018/TT-BTC về Hướng dẫn thanh toán công cụ nợ của Chính phủ tại thị trường trong nước

Mua tài khoản Hoatieu Pro để trải nghiệm website Hoatieu.vn KHÔNG quảng cáo & Tải nhanh File chỉ từ 99.000đ. Tìm hiểu thêm »

Thông tư số 111/2018/TT-BTC

- Thông tư 111/2018/TT-BTC

- THÔNG TƯ HƯỚNG DẪN PHÁT HÀNH VÀ THANH TOÁN CÔNG CỤ NỢ CỦA CHÍNH PHỦ TẠI THỊ TRƯỜNG TRONG NƯỚC

- Chương I. QUY ĐỊNH CHUNG

- Chương II. TỔ CHỨC PHÁT HÀNH TÍN PHIẾU

- Chương III. TỔ CHỨC PHÁT HÀNH TRÁI PHIẾU

- Các biểu mẫu ban hành kèm theo thông tư 111/2018/TT-BTC:

- Thuộc tính Thông tư 111/2018/TT-BTC

Ngày 15/11/2018, Bộ Tài chính ban hành Thông tư 111/2018/TT-BTC hướng dẫn phát hành và thanh toán công cụ nợ của Chính phủ tại thị trường trong nước.

Theo đó, Tiền mua trái phiếu và tín phiếu phát hành theo phương thức đấu thầu hoặc bảo lãnh phải được thanh toán chậm nhất vào lúc 11 giờ 30 phút của ngày thanh toán tiền mua trái phiếu và tín phiếu, thay vì 14 giờ như quy định cũ.

Thông tư 111/2018/TT-BTC có hiệu lực từ ngày 01/01/2019, thay thế cho Thông tư 111/2015/TT-BTC ngày 28/7/2015 và Thông tư liên tịch 92/2016/TTLT-BTC-NHNN ngày 27/6/2016.

Thông tư 111/2018/TT-BTC

|

BỘ TÀI CHÍNH Số: 111/2018/TT-BTC |

CỘNG HÒA XÃ HỘI CHỦ NGHĨA VIỆT NAM Hà Nội, ngày 15 tháng 11 năm 2018 |

THÔNG TƯ

HƯỚNG DẪN PHÁT HÀNH VÀ THANH TOÁN CÔNG CỤ NỢ CỦA CHÍNH PHỦ TẠI THỊ TRƯỜNG TRONG NƯỚC

Căn cứ Luật Quản lý nợ công ngày 23 tháng 11 năm 2017;

Căn cứ Luật Ngân sách Nhà nước ngày 25 tháng 6 năm 2015;

Căn cứ Luật Chứng khoán ngày 29 tháng 6 năm 2006 và Luật sửa đổi, bổ sung một số điều của Luật chứng khoán ngày 24 tháng 11 năm 2010;

Căn cứ Nghị định số 87/2017/NĐ-CP của Chính phủ ngày 26 tháng 7 năm 2017 quy định chức năng, nhiệm vụ, quyền hạn và cơ cấu tổ chức của Bộ Tài chính;

Căn cứ Nghị định số 95/2018/NĐ-CP ngày 30 tháng 6 năm 2018 quy định về phát hành, đăng ký, lưu ký, niêm yết và giao dịch công cụ nợ của Chính phủ trên thị trường chứng khoán;

Theo đề nghị của Vụ trưởng Vụ Tài chính các ngân hàng và tổ chức tài chính,

Bộ trưởng Bộ Tài chính ban hành Thông tư hướng dẫn phát hành và thanh toán công cụ nợ của Chính phủ tại thị trường trong nước.

Chương I. QUY ĐỊNH CHUNG

Điều 1. Phạm vi và đối tượng áp dụng

1. Phạm vi áp dụng: Thông tư này hướng dẫn chi tiết việc phát hành, thanh toán gốc, lãi công cụ nợ của Chính phủ; trách nhiệm của các tổ chức, cá nhân có liên quan trong việc phát hành, thanh toán gốc, lãi công cụ nợ của Chính phủ tại thị trường trong nước.

2. Đối tượng áp dụng của Thông tư này là Kho bạc Nhà nước, Ngân hàng Nhà nước Việt Nam, Sở Giao dịch Ngân hàng Nhà nước Việt Nam, Sở Giao dịch chứng khoán được Bộ Tài chính chỉ định thực hiện hoạt động đấu thầu theo quy định tại Thông tư này, Trung tâm Lưu ký chứng khoán Việt Nam, các nhà tạo lập thị trường và các tổ chức, cá nhân có liên quan đến việc phát hành và thanh toán gốc, lãi công cụ nợ của Chính phủ tại thị trường trong nước.

Điều 2. Giải thích từ ngữ

Ngoài các thuật ngữ đã được giải thích tại Nghị định số 95/2018/NĐ-CP ngày 30/06/2018 quy định về phát hành, đăng ký, lưu ký, niêm yết và giao dịch công cụ nợ của Chính phủ trên thị trường chứng khoán (sau đây gọi tắt là Nghị định số 95/2018/NĐ-CP), trong Thông tư này, các thuật ngữ được hiểu như sau:

1. “Tín phiếu” là tín phiếu Kho bạc do Kho bạc Nhà nước tổ chức phát hành theo quy định tại Nghị định số 95/2018/NĐ-CP và Thông tư này.

2. “Tín phiếu phát hành lần đầu” là loại tín phiếu mới, được phát hành lần đầu tiên trên thị trường sơ cấp.

3. “Tín phiếu phát hành bổ sung” là tín phiếu được phát hành bổ sung cho một mã tín phiếu đang lưu hành và có cùng ngày đáo hạn với tín phiếu đang lưu hành.

4. “Ngày phát hành tín phiếu” là ngày thanh toán tiền mua tín phiếu. Đối với tín phiếu phát hành lần đầu, ngày phát hành tín phiếu đồng thời là ngày tín phiếu bắt đầu có hiệu lực.

5. “Ngày tổ chức phát hành tín phiếu” là ngày tổ chức đấu thầu tín phiếu.

6. “Ngày thanh toán tiền mua tín phiếu” là ngày nhà đầu tư chuyển tiền mua tín phiếu cho chủ thể tổ chức phát hành.

7. “Ngày đăng ký cuối cùng của tín phiếu” là ngày Trung tâm Lưu ký chứng khoán Việt Nam xác định danh sách chủ sở hữu tín phiếu để thanh toán tín phiếu.

8. “Trái phiếu” là trái phiếu Chính phủ, công trái xây dựng Tổ quốc do Kho bạc Nhà nước tổ chức phát hành theo quy định tại Nghị định số 95/2018/NĐ-CP và Thông tư này.

9. “Trái phiếu phát hành lần đầu” là loại trái phiếu mới, được phát hành lần đầu tiên trên thị trường sơ cấp.

10. “Trái phiếu phát hành bổ sung” là loại trái phiếu được phát hành bổ sung cho một mã trái phiếu đang lưu hành, có cùng lãi suất danh nghĩa và cùng ngày đáo hạn với trái phiếu đang lưu hành.

11. “Ngày phát hành trái phiếu” là ngày thanh toán tiền mua trái phiếu. Đối với mã trái phiếu phát hành lần đầu, ngày phát hành trái phiếu đồng thời là ngày trái phiếu bắt đầu có hiệu lực.

12. “Ngày tổ chức phát hành trái phiếu” là ngày tổ chức đấu thầu đối với trái phiếu phát hành theo phương thức đấu thầu và là ngày Kho bạc Nhà nước ký hợp đồng bảo lãnh phát hành đối với trái phiếu phát hành theo phương thức bảo lãnh.

13. “Ngày thanh toán tiền mua trái phiếu” là ngày nhà đầu tư chuyển tiền mua trái phiếu cho chủ thể tổ chức phát hành.

14. “Kỳ hạn còn lại của trái phiếu” là thời gian còn lại thực tế tính từ ngày phát hành bổ sung trái phiếu đến ngày trái phiếu đáo hạn.

15. “Trái phiếu không thanh toán lãi định kỳ” là trái phiếu được phát hành thấp hơn mệnh giá, không thanh toán lãi định kỳ mà thanh toán một lần cả gốc và lãi tại ngày đáo hạn.

16. “Ngày đăng ký cuối cùng của trái phiếu” là ngày Trung tâm Lưu ký chứng khoán Việt Nam xác định danh sách chủ sở hữu để thanh toán lãi, gốc trái phiếu.

17. “Lãi suất danh nghĩa của trái phiếu” là tỷ lệ phần trăm (%) lãi hàng năm tính trên mệnh giá trái phiếu mà chủ thể phát hành phải thanh toán cho chủ sở hữu trái phiếu vào các kỳ trả lãi theo các điều kiện, điều khoản của trái phiếu.

Điều 3. Xây dựng và công bố kế hoạch phát hành

1. Hàng năm, căn cứ vào chỉ tiêu huy động vốn cho ngân sách nhà nước do Bộ Tài chính giao nhiệm vụ, Kho bạc Nhà nước xây dựng và thông báo kế hoạch phát hành công cụ nợ của Chính phủ dự kiến cho cả năm.

2. Hàng quý, căn cứ vào kế hoạch phát hành công cụ nợ của Chính phủ cả năm và kế hoạch điều hành ngân sách nhà nước hàng quý, Kho bạc Nhà nước xây dựng và thông báo kế hoạch phát hành công cụ nợ của Chính phủ dự kiến cho từng quý.

3. Kế hoạch phát hành công cụ nợ của Chính phủ hàng năm, hàng quý được công bố trên trang điện tử của Bộ Tài chính, Kho bạc Nhà nước, Sở Giao dịch chứng khoán.

Điều 4. Tổ chức đấu thầu tín phiếu và trái phiếu

1. Sở Giao dịch Ngân hàng Nhà nước Việt Nam tổ chức đấu thầu tín phiếu.

2. Sở Giao dịch chứng khoán tổ chức đấu thầu trái phiếu.

3. Việc Kho bạc Nhà nước trực tiếp đấu thầu tín phiếu, trái phiếu thực hiện theo hướng dẫn khác của Bộ Tài chính.

Điều 5. Lịch biểu phát hành

1. Đối với phát hành tín phiếu

a) Tín phiếu phát hành theo phương thức đấu thầu:

- Ngày tổ chức phát hành tín phiếu là ngày thứ Hai trong tuần phát hành. Căn cứ kế hoạch phát hành công cụ nợ của Chính phủ, nhu cầu huy động vốn cho ngân sách nhà nước và nhu cầu quản lý ngân quỹ, Kho bạc Nhà nước có thể quyết định ngày tổ chức phát hành tín phiếu vào ngày khác trong tuần;

- Ngày thanh toán tiền mua tín phiếu là ngày làm việc liền kề sau ngày tổ chức phát hành.

b) Tín phiếu phát hành trực tiếp cho Ngân hàng Nhà nước Việt Nam: ngày tổ chức phát hành và thanh toán tiền mua tín phiếu thực hiện theo thỏa thuận của Bộ Tài chính và Ngân hàng Nhà nước Việt Nam trên cơ sở đề án phát hành đã được Thủ tướng Chính phủ phê duyệt.

2. Đối với phát hành trái phiếu

a) Trái phiếu phát hành theo phương thức đấu thầu hoặc bảo lãnh:

- Ngày tổ chức phát hành trái phiếu là ngày thứ Tư trong tuần phát hành. Căn cứ kế hoạch phát hành công cụ nợ của Chính phủ, nhu cầu huy động vốn cho ngân sách Nhà nước và nhu cầu quản lý ngân quỹ, Kho bạc Nhà nước có thể quyết định ngày tổ chức phát hành trái phiếu vào các ngày khác trong tuần;

- Ngày thanh toán tiền mua trái phiếu là ngày làm việc liền kề sau ngày tổ chức phát hành;

- Trước ngày 31 tháng 12 hàng năm, Kho bạc Nhà nước thông báo cho Sở Giao dịch chứng khoán lịch biểu dự kiến phát hành trái phiếu theo phương thức đấu thầu để làm căn cứ triển khai thực hiện.

b) Trái phiếu phát hành theo phương thức riêng lẻ:

- Căn cứ vào phương án phát hành trái phiếu theo phương thức riêng lẻ được Bộ Tài chính chấp thuận, Kho bạc Nhà nước thông báo thời gian phát hành và tổ chức thực hiện theo quy định tại Thông tư này;

- Ngày thanh toán tiền mua trái phiếu là ngày nhà đầu tư mua trái phiếu tại Kho bạc Nhà nước hoặc ngày nhà đầu tư chuyển tiền mua trái phiếu vào tài khoản do Kho bạc Nhà nước chỉ định.

Chương II. TỔ CHỨC PHÁT HÀNH TÍN PHIẾU

Điều 6. Các bước tổ chức đấu thầu tín phiếu

1. Tối thiểu ba (03) ngày làm việc trước ngày tổ chức đấu thầu tín phiếu, Kho bạc Nhà nước gửi thông báo phát hành tín phiếu cho Sở Giao dịch Ngân hàng Nhà nước Việt Nam và Sở Giao dịch chứng khoán. Nội dung thông báo gồm:

a) Mã tín phiếu dự kiến phát hành do Trung tâm Lưu ký chứng khoán Việt Nam cấp;

b) Kỳ hạn tín phiếu, khối lượng gọi thầu, hình thức tín phiếu đối với từng mã tín phiếu dự kiến phát hành, trong đó nêu rõ tín phiếu phát hành lần đầu hoặc phát hành bổ sung. Đối với trường hợp tín phiếu phát hành bổ sung, thông báo phải nêu rõ điều kiện, điều khoản của tín phiếu đang lưu hành;

c) Ngày tổ chức phát hành, ngày phát hành, ngày thanh toán tiền mua tín phiếu và ngày đáo hạn đối với từng mã tín phiếu;

d) Phương thức thanh toán tín phiếu đến hạn;

đ) Hình thức đấu thầu;

e) Phương thức xác định kết quả đấu thầu;

g) Tài khoản nhận tiền mua tín phiếu của Kho bạc Nhà nước.

2. Tối thiểu hai (02) ngày làm việc trước ngày tổ chức đấu thầu tín phiếu, căn cứ đề nghị của Kho bạc Nhà nước, Sở giao dịch Ngân hàng Nhà nước Việt Nam gửi thông báo phát hành tín phiếu tới các nhà tạo lập thị trường và công bố thông tin trên trang điện tử của Sở Giao dịch Ngân hàng Nhà nước Việt Nam.

3. Chậm nhất vào 10 giờ 30 phút ngày tổ chức phát hành, nhà tạo lập thị trường gửi Sở Giao dịch Ngân hàng Nhà nước Việt Nam thông tin dự thầu theo quy trình và mẫu đăng ký dự thầu do Sở Giao dịch Ngân hàng Nhà nước Việt Nam quy định. Mỗi nhà tạo lập thị trường và mỗi khách hàng của nhà tạo lập thị trường được phép dự thầu tối đa năm (05) mức dự thầu cạnh tranh lãi suất đối với mỗi mã tín phiếu gọi thầu, mỗi mức đặt thầu bao gồm lãi suất dự thầu (tính đến 2 chữ số thập phân) và khối lượng dự thầu tương ứng. Đối với trường hợp mua tín phiếu cho khách hàng, nhà tạo lập thị trường phải cung cấp đầy đủ tên khách hàng, mức lãi suất và khối lượng dự thầu tương ứng của mỗi khách hàng.

4. Chậm nhất mười lăm (15) phút sau thời gian đăng ký dự thầu cuối cùng theo quy định tại Khoản 3 Điều này, Sở Giao dịch Ngân hàng Nhà nước Việt Nam mở thầu, tổng hợp thông tin dự thầu và gửi cho Kho bạc Nhà nước.

5. Chậm nhất vào 11 giờ 30 phút ngày tổ chức phát hành, căn cứ vào thông tin dự thầu tổng hợp nhận từ Sở Giao dịch Ngân hàng Nhà nước Việt Nam, Kho bạc Nhà nước xác định mức lãi suất phát hành đối với mỗi mã tín phiếu gọi thầu và thông báo cho Sở Giao dịch Ngân hàng Nhà nước Việt Nam để xác định kết quả đấu thầu tín phiếu theo quy định tại Điều 11 Thông tư này.

6. Thông báo kết quả đấu thầu

a) Sở Giao dịch Ngân hàng Nhà nước Việt Nam thông báo kết quả đấu thầu cho nhà tạo lập thị trường bằng dữ liệu điện tử thông qua hệ thống đấu thầu tín phiếu điện tử.

b) Sở Giao dịch Ngân hàng Nhà nước Việt Nam thông báo kết quả phát hành (gồm kết quả đấu thầu quy định tại Điểm a Khoản này và kết quả phát hành thêm ngay sau phiên đấu thầu quy định tại Điều 8 Thông tư này, nếu có) cho Kho bạc Nhà nước, Trung tâm Lưu ký chứng khoán Việt Nam, Sở Giao dịch chứng khoán theo mẫu quy định tại Phụ lục 1 Thông tư này. Đồng thời thực hiện công bố thông tin về kết quả phát hành theo quy định tại Khoản 1 Điều 30 Thông tư này.

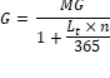

Điều 7. Công thức xác định giá bán tín phiếu

Giá bán một (01) tín phiếu phát hành lần đầu hoặc phát hành bổ sung được xác định theo công thức sau:

Trong đó:

G = Giá bán một (01) tín phiếu (được làm tròn xuống đơn vị đồng);

MG = Mệnh giá tín phiếu;

Lt = Lãi suất phát hành cho chủ sở hữu tín phiếu (%/365 ngày);

n = Số ngày thực tế kể từ ngày thanh toán tiền mua tín phiếu tới ngày tín phiếu đáo hạn.

Điều 8. Phát hành thêm tín phiếu ngay sau phiên đấu thầu

1. Căn cứ vào kết quả trúng thầu quy định tại Điều 6 Thông tư này, Kho bạc Nhà nước quyết định việc phát hành thêm tín phiếu ngay sau phiên đấu thầu và thông báo cho Sở Giao dịch Ngân hàng Nhà nước Việt Nam theo quy định tại Khoản 2 Điều này.

2. Các bước phát hành thêm tín phiếu ngay sau phiên đấu thầu

a) Nguyên tắc phát hành thêm tín phiếu ngay sau phiên đấu thầu:

- Chỉ áp dụng đối với các mã tín phiếu có kết quả trúng thầu tại phiên đấu thầu lúc 10 giờ 30 phút theo thông báo kết quả đấu thầu quy định tại Khoản 6 Điều 6 Thông tư này;

- Khối lượng phát hành thêm do Kho bạc Nhà nước quyết định nhưng tối đa không quá 50% khối lượng gọi thầu đối với mỗi mã tín phiếu theo thông báo phát hành tín phiếu quy định tại Khoản 1 Điều 6 Thông tư này;

- Lãi suất phát hành đối với mỗi mã tín phiếu gọi thầu thêm được xác định bằng lãi suất trúng thầu trong trường hợp đấu thầu đơn giá hoặc bằng bình quân gia quyền các mức lãi suất trúng thầu trong trường hợp đấu thầu đa giá và được làm tròn xuống tới hai (02) chữ số thập phân.

b) Kho bạc Nhà nước thông báo phát hành thêm tín phiếu ngay sau phiên đấu thầu cùng với việc thông báo lãi suất phát hành tín phiếu cho Sở Giao dịch Ngân hàng Nhà nước Việt Nam theo quy định tại Khoản 5 Điều 6 Thông tư này. Nội dung thông báo bao gồm: mã tín phiếu phát hành thêm, khối lượng phát hành thêm, lãi suất phát hành thêm và thời gian đăng ký mua thêm.

c) Sở Giao dịch Ngân hàng Nhà nước Việt Nam thông báo việc phát hành thêm tín phiếu ngay sau phiên đấu thầu cho nhà tạo lập thị trường.

d) Nhà tạo lập thị trường trúng thầu đối với bất kỳ mã tín phiếu nào tại phiên đấu thầu lúc 10 giờ 30 phút được đăng ký tham gia mua thêm tín phiếu ngay sau phiên đấu thầu cho chính mình hoặc cho khách hàng. Khối lượng đăng ký mua thêm của mỗi nhà tạo lập thị trường (bao gồm cho chính mình hoặc khách hàng) đối với mỗi mã tín phiếu không được vượt quá khối lượng phát hành thêm ngay sau phiên đấu thầu theo thông báo của Kho bạc Nhà nước và Sở Giao dịch Ngân hàng Nhà nước Việt Nam theo quy định tại Điểm b, Điểm c Khoản này.

đ) Thông tin đăng ký mua thêm tín phiếu của nhà tạo lập thị trường bao gồm:

- Mã tín phiếu đăng ký mua thêm;

- Khối lượng đăng ký mua thêm tương ứng với mỗi mã tín phiếu;

- Tên khách hàng.

e) Nguyên tắc xác định khối lượng phát hành thêm cho các nhà tạo lập thị trường:

- Trường hợp khối lượng đăng ký mua thêm nhỏ hơn hoặc bằng khối lượng phát hành thêm, khối lượng phát hành thêm cho mỗi nhà tạo lập thị trường bằng khối lượng đăng ký mua thêm của nhà tạo lập thị trường đó;

- Trường hợp khối lượng đăng ký mua thêm vượt quá khối lượng phát hành thêm, việc phân bổ mỗi mã tín phiếu cho từng nhà tạo lập thị trường được dựa trên tỷ lệ giữa khối lượng đăng ký mua thêm của nhà tạo lập thị trường so với tổng khối lượng đăng ký mua thêm và được làm tròn xuống hàng mười nghìn (10.000) đơn vị tín phiếu. Phần lẻ còn lại sau khi làm tròn được ưu tiên phân bổ cho nhà tạo lập thị trường đầu tiên đăng ký mua thêm, trường hợp phân bổ phần lẻ vượt quá mức đăng ký mua thêm thì phần vượt quá này được phân bổ cho nhà tạo lập thị trường đăng ký tiếp theo cho đến hết khối lượng tín phiếu phiếu phát hành thêm.

g) Sở Giao dịch Ngân hàng Nhà nước Việt Nam xác định khối lượng phát hành thêm cho từng nhà tạo lập thị trường và thông báo cho Kho bạc Nhà nước.

h) Kết thúc phiên phát hành thêm, Sở Giao dịch Ngân hàng Nhà nước Việt Nam thông báo kết quả phát hành cho các nhà tạo lập thị trường đăng ký mua thêm tín phiếu ngay sau phiên đấu thầu.

Điều 9. Phát hành tín phiếu trực tiếp cho Ngân hàng Nhà nước Việt Nam

1. Bộ Tài chính chủ trì phối hợp với Ngân hàng Nhà nước Việt Nam xây dựng đề án phát hành tín phiếu trình Thủ tướng Chính chủ quyết định theo quy định tại Khoản 1 Điều 12 Nghị định số 95/2018/NĐ-CP. Trường hợp phát hành tín phiếu qua năm ngân sách, Bộ Tài chính báo cáo Chính phủ để báo cáo Ủy ban Thường vụ Quốc hội quyết định trước khi tổ chức thực hiện.

2. Trên cơ sở đề án phát hành được Thủ tướng Chính phủ phê duyệt, Bộ Tài chính tổ chức phát hành tín phiếu trực tiếp cho Ngân hàng Nhà nước Việt Nam theo quy định tại Khoản 2, Khoản 3, Khoản 4, Khoản 5 Điều 12 Nghị định số 95/2018/NĐ-CP. Hợp đồng bán tín phiếu trực tiếp cho Ngân hàng Nhà nước Việt Nam thực hiện theo quy định tại Phụ lục 2 của Thông tư này.

Chương III. TỔ CHỨC PHÁT HÀNH TRÁI PHIẾU

Mục 1. ĐẤU THẦU PHÁT HÀNH TRÁI PHIẾU

Điều 10. Các bước tổ chức đấu thầu

1. Tối thiểu bốn (04) ngày làm việc trước ngày tổ chức phát hành trái phiếu, căn cứ đề nghị của Kho bạc Nhà nước, Sở Giao dịch chứng khoán gửi thông báo phát hành tới toàn bộ nhà tạo lập thị trường và công bố thông tin trên trang điện tử của Sở Giao dịch chứng khoán. Nội dung thông báo bao gồm:

a) Mã trái phiếu dự kiến phát hành do Trung tâm Lưu ký chứng khoán Việt Nam cấp;

b) Kỳ hạn, khối lượng gọi thầu dự kiến đối với từng mã trái phiếu trong đó nêu rõ phát hành lần đầu hoặc phát hành bổ sung. Đối với trường hợp phát hành bổ sung, thông báo phải nêu rõ điều kiện, điều khoản của trái phiếu đang lưu hành;

c) Ngày tổ chức phát hành, ngày phát hành, ngày thanh toán tiền mua, ngày thanh toán lãi và ngày đáo hạn đối với từng mã;

d) Phương thức thanh toán tiền lãi, gốc;

đ) Hình thức đấu thầu;

e) Phương thức xác định kết quả đấu thầu;

g) Lãi suất tham chiếu và cách xác định lãi suất, cách xác định giá bán đối với trường hợp trái phiếu có lãi suất danh nghĩa là lãi suất thả nổi;

h) Tài khoản nhận tiền mua trái phiếu của Kho bạc Nhà nước.

2. Chậm nhất vào 10 giờ 30 phút ngày tổ chức phát hành, các nhà tạo lập thị trường gửi Sở Giao dịch chứng khoán thông tin dự thầu theo mẫu đăng ký dự thầu của Sở Giao dịch chứng khoán. Mỗi nhà tạo lập thị trường và mỗi khách hàng của nhà tạo lập thị trường dự thầu cạnh tranh lãi suất được phép đặt tối đa năm (05) mức dự thầu đối với mỗi mã trái phiếu gọi thầu, mỗi mức đặt thầu bao gồm lãi suất dự thầu (tính đến 2 chữ số thập phân) và khối lượng dự thầu tương ứng. Đối với trường hợp mua cho khách hàng, nhà tạo lập thị trường phải cung cấp đầy đủ tên khách hàng, mức lãi suất và khối lượng dự thầu tương ứng của mỗi khách hàng.

3. Chậm nhất mười lăm (15) phút sau thời gian đăng ký dự thầu cuối cùng quy định tại Khoản 2 Điều này, Sở Giao dịch chứng khoán mở thầu, tổng hợp thông tin dự thầu và gửi cho Kho bạc Nhà nước.

4. Căn cứ vào thông tin dự thầu tổng hợp nhận từ Sở Giao dịch chứng khoán, Kho bạc Nhà nước xác định mức lãi suất phát hành đối với mỗi mã gọi thầu và thông báo cho Sở Giao dịch chứng khoán để xác định kết quả đấu thầu theo quy định tại Điều 11 Thông tư này.

5. Thông báo kết quả đấu thầu

a) Sở Giao dịch chứng khoán thông báo kết quả đấu thầu cho nhà tạo lập thị trường bằng dữ liệu điện tử thông qua hệ thống đấu thầu điện tử;

b) Sở Giao dịch chứng khoán thông báo kết quả phát hành (gồm kết quả đấu thầu quy định tại Điểm a Khoản này và kết quả phát hành thêm ngay sau phiên đấu thầu quy định tại Điều 13 Thông tư này, nếu có) cho Kho bạc Nhà nước, Trung tâm Lưu ký chứng khoán Việt Nam theo mẫu quy định tại Phụ lục 3 Thông tư này. Đồng thời, thực hiện công bố thông tin về kết quả phát hành theo quy định tại Khoản 2 Điều 30 Thông tư này.

Điều 11. Xác định kết quả đấu thầu

1. Việc xác định lãi suất trúng thầu, lãi suất danh nghĩa, khối lượng trúng thầu và giá bán trái phiếu được căn cứ vào các yếu tố sau:

a) Khối lượng trái phiếu gọi thầu;

b) Lãi suất và khối lượng trái phiếu dự thầu;

c) Khung lãi suất phát hành trái phiếu do Bộ Tài chính quy định.

2. Phương pháp xác định lãi suất trúng thầu

a) Đối với phương thức đấu thầu đơn giá

Lãi suất trúng thầu là mức lãi suất dự thầu cao nhất, áp dụng chung tất cả nhà đầu tư (đặt thầu cạnh tranh và không cạnh tranh lãi suất) và được xét chọn theo thứ tự từ thấp đến cao của lãi suất dự thầu, thỏa mãn đồng thời hai (02) điều kiện sau:

- Trong khung lãi suất do Bộ Tài chính quyết định;

- Khối lượng trái phiếu phát hành tính lũy kế đến mức lãi suất trúng thầu không vượt quá khối lượng trái phiếu gọi thầu.

b) Đối với phương thức đấu thầu đa giá

- Lãi suất trúng thầu áp dụng cho hình thức cạnh tranh lãi suất là mức lãi suất dự thầu của nhà đầu tư được xét chọn theo thứ tự từ thấp đến cao, thỏa mãn đồng thời hai (02) điều kiện sau:

+ Bình quân gia quyền các mức lãi suất trúng thầu không vượt quá khung lãi suất do Bộ Tài chính quyết định;

+ Khối lượng trái phiếu phát hành tính lũy kế đến mức lãi suất trúng thầu cao nhất không vượt quá khối lượng trái phiếu gọi thầu.

- Lãi suất trúng thầu áp dụng cho hình thức không cạnh tranh lãi suất là bình quân gia quyền của các mức lãi suất trúng thầu, được làm tròn xuống tới hai (02) chữ số thập phân.

3. Phương pháp xác định khối lượng trái phiếu trúng thầu

a) Đối với trái phiếu được đấu thầu dưới hình thức cạnh tranh lãi suất:

Khối lượng trái phiếu phát hành cho mỗi nhà đầu tư dự thầu cạnh tranh lãi suất tương đương với khối lượng dự thầu của nhà đầu tư đó. Trường hợp tại mức lãi suất trúng thầu cao nhất, khối lượng dự thầu tính lũy kế đến mức lãi suất trúng thầu cao nhất vượt quá khối lượng gọi thầu thì sau khi đã trừ đi khối lượng dự thầu ở các mức lãi suất thấp hơn, phần còn lại của khối lượng gọi thầu được phân bổ cho các nhà đầu tư dự thầu tại mức lãi suất trúng thầu cao nhất theo tỷ lệ tương ứng với khối lượng dự thầu và được làm tròn xuống hàng 10.000 (mười nghìn) đơn vị trái phiếu. Phần lẻ còn lại sau khi làm tròn được phân bổ cho nhà đầu tư đầu tiên đặt thầu tại mức lãi suất trúng thầu cao nhất, trường hợp phân bổ phần lẻ vượt quá mức đặt thầu của nhà đầu tư này thì phần vượt quá được phân bổ cho nhà đầu tư tiếp theo cho đến hết khối lượng trái phiếu gọi thầu.

b) Đối với trái phiếu được đấu thầu dưới hình thức kết hợp cạnh tranh lãi suất và không cạnh tranh lãi suất:

- Khối lượng trái phiếu phát hành cho mỗi nhà đầu tư dự thầu cạnh tranh lãi suất tương đương với khối lượng dự thầu của nhà đầu tư đó. Trường hợp tại mức lãi suất trúng thầu cao nhất, khối lượng dự thầu tính lũy kế đến mức lãi suất trúng thầu cao nhất vượt quá khối lượng gọi thầu, thì sau khi đã trừ đi khối lượng phát hành cho các nhà đầu tư dự thầu không cạnh tranh lãi suất và khối lượng dự thầu ở các mức lãi suất thấp hơn, phần còn lại được phân bổ cho các nhà đầu tư dự thầu tại mức lãi suất trúng thầu cao nhất theo tỷ lệ tương ứng với khối lượng dự thầu và được làm tròn xuống hàng 10.000 (mười nghìn) đơn vị trái phiếu. Phần lẻ còn lại sau khi làm tròn được phân bổ cho nhà đầu tư đầu tiên đặt thầu tại mức lãi suất trúng thầu cao nhất, trường hợp phân bổ phần lẻ vượt quá mức đặt thầu của nhà đầu tư này thì phần vượt quá được phân bổ cho nhà đầu tư tiếp theo cho đến hết khối lượng trái phiếu gọi thầu trừ đi khối lượng trái phiếu phát hành cho các nhà đầu tư dự thầu không cạnh tranh lãi suất.

- Khối lượng trái phiếu phát hành cho mỗi nhà đầu tư dự thầu không cạnh tranh lãi suất tương đương với khối lượng dự thầu của nhà đầu tư đó. Trường hợp tổng khối lượng dự thầu không cạnh tranh lãi suất vượt quá giới hạn quy định tại Điểm b Khoản 4 Điều 15 Nghị định số 95/2018/NĐ-CP, khối lượng trái phiếu phát hành cho mỗi nhà đầu tư dự thầu không cạnh tranh lãi suất được phân bổ theo tỷ lệ tương ứng với khối lượng trái phiếu dự thầu của nhà đầu tư đó và được làm tròn xuống hàng 10.000 (mười nghìn) đơn vị trái phiếu. Phần lẻ còn lại sau khi làm tròn được ưu tiên phân bổ cho nhà đầu tư đầu tiên đặt thầu không cạnh tranh lãi suất, trường hợp phân bổ phần lẻ vượt quá mức đặt thầu không cạnh tranh lãi suất của nhà đầu tư này thì phần vượt quá được phân bổ cho nhà đầu tư tiếp theo cho đến hết khối lượng trái phiếu gọi thầu không cạnh tranh lãi suất.

- Trường hợp tất cả các nhà đầu tư dự thầu cạnh tranh lãi suất không trúng thầu, trái phiếu sẽ không được phát hành cho các nhà đầu tư dự thầu không cạnh tranh lãi suất.

4. Ví dụ minh họa xác định lãi suất trúng thầu, lãi suất danh nghĩa và phân bổ khối lượng trúng thầu tại Phụ lục 4 Thông tư này.

5. Số tiền bán trái phiếu được xác định bằng số lượng trái phiếu bán cho chủ sở hữu trái phiếu nhân với giá bán một (01) trái phiếu.

........................

Các biểu mẫu ban hành kèm theo thông tư 111/2018/TT-BTC:

- Mẫu thông báo kết quả đấu thầu tín phiếu của Sở Giao dịch Ngân hàng Nhà nước Việt Nam

- Mẫu hợp đồng bán tín phiếu trực tiếp cho Ngân hàng Nhà nước Việt Nam

- Mẫu thông báo kết quả đấu thầu trái phiếu

- Mẫu đơn đăng ký trở thành tổ chức bảo lãnh chính

- Hợp đồng nguyên tắc bảo lãnh phát hành trái phiếu

- Mẫu thông báo danh sách tổ hợp bảo lãnh, biên bản thỏa thuận và hợp đồng bảo lãnh

- Biên bản thỏa thuận của các tổ chức bảo lãnh trong tổ hợp bảo lãnh

- Biên bản thỏa thuận của tổ chức bảo lãnh chính và tổ chức đồng bảo lãnh chính

- Hợp đồng bảo lãnh phát hành trái phiếu

- Hợp đồng nguyên tắc và hợp đồng chi tiết phát hành trái phiếu để đảm bảo thanh khoản cho nhà tạo lập thị trường

- Công văn đề nghị Kho bạc Nhà nước hỗ trợ thanh khoản

- Hợp đồng chi tiết

- Công văn đề nghị gia hạn hợp đồng đảm bảo thanh khoản

- Hợp đồng gia hạn

- Mẫu công bố thông tin về tình hình sở hữu trái phiếu Chính phủ của Trung tâm lưu ký chứng khoán Việt Nam

Thuộc tính Thông tư 111/2018/TT-BTC

| Cơ quan ban hành: | Bộ Tài chính | Số công báo: |

Đã biết

|

| Số hiệu: | 111/2018/TT-BTC | Ngày đăng công báo: |

Đã biết

|

| Loại văn bản: | Thông tư | Người ký: | Huỳnh Quang Hải |

| Ngày ban hành: | 15/11/2018 | Ngày hết hiệu lực: | Đang cập nhật |

| Lĩnh vực: | Tài chính-Ngân hàng |

Văn bản pháp luật này thuộc lĩnh vực Tài chính - Ngân hàng được HoaTieu.vn cập nhật và đăng tải, mời các bạn sử dụng file tải về để lưu làm tài liệu sử dụng.

Thông tư 111/2018/TT-BTC về Hướng dẫn thanh toán công cụ nợ của Chính phủ tại thị trường trong nước

916,4 KB 24/12/2018 9:25:00 SA-

Tải Thông tư 111/2018/TT-BTC pdf

| Cơ quan ban hành: | Bộ Tài chính | Người ký: | Huỳnh Quang Hải |

| Số hiệu: | 111/2018/TT-BTC | Lĩnh vực: | Tài chính |

| Ngày ban hành: | 15/11/2018 | Ngày hiệu lực: | 01/01/2019 |

| Loại văn bản: | Thông tư | Ngày hết hiệu lực: | Đang cập nhật |

| Tình trạng hiệu lực: | Còn hiệu lực |

-

Chia sẻ:

Trần Thu Trang

Trần Thu Trang

- Ngày:

Theo Nghị định 147/2024/ND-CP, bạn cần xác thực tài khoản trước khi sử dụng tính năng này. Chúng tôi sẽ gửi mã xác thực qua SMS hoặc Zalo tới số điện thoại mà bạn nhập dưới đây:

Bài liên quan

-

Thông tư số 15/2014/TT-BCA quy định về đăng ký xe

-

Nhiệm vụ và quyền hạn của người Đoàn viên

-

Luật Bảo vệ bí mật nhà nước 2026 số 29/2018/QH14

-

Bộ luật lao động số 45/2019/QH14

-

Luật Ngân sách nhà nước số 83/2015/QH13

-

Cách sử dụng làn đường khi tham gia giao thông

-

Quyết định 02/2018/QĐ-KTNN

-

Luật công an nhân dân 2023 số 37/2018/QH14

Pháp luật tải nhiều

-

Thông báo 83/TB-CQLTHADS về việc cung cấp tài liệu để xếp lương đối với người được tuyển dụng vào công chức

-

Quyết định 404/QĐ-BGDĐT Kế hoạch phổ biến giáo dục pháp luật của ngành Giáo dục năm 2026

-

Hướng dẫn 11-HD/BTGDVTW 2026 về học tập và triển khai thực hiện Nghị quyết 79-NQ/TW và Nghị quyết 80-NQ/TW

-

Công văn 1766/BTC-NSNN: Báo cáo đánh giá tình hình lương của cán bộ công chức viên chức

-

Thông tư 99/2025/TT-BTC Hướng dẫn chế độ kế toán doanh nghiệp

-

Hướng dẫn kê khai và nộp hồ sơ sơ tuyển các trường Quân đội hệ chính quy năm 2026

-

Hướng dẫn tổ chức thi IOE cấp tỉnh năm học 2025-2026

-

Cách tính lương cơ bản mới nhất 2026

-

Công văn 1130/BNV-TCBC về bổ sung biên chế cấp cơ sở sau khi sáp nhập thực hiện chính quyền địa phương 2 cấp

-

Định mức giáo viên mầm non trong một lớp

Bài viết hay Tài chính - Ngân hàng

-

Nghị quyết 71/2012/NQ-HĐND của UBND tỉnh Vĩnh Phúc

-

Nghị định 58/2021/NĐ-CP về hoạt động cung ứng dịch vụ thông tin tín dụng

-

Thông tư liên tịch số 225/2012/TTLT-BTC-BKH&ĐT-BTTTT

-

Quyết định 13/2016/QĐ-TTg Cơ chế quản lý tài chính và biên chế với Tổng cục Thuế, Tổng cục Hải quan

-

Công văn 1932/TCT-KK

-

Thông tư số 24/2008/TT-BTC

-

Thuế - Lệ phí - Kinh phí

Thuế - Lệ phí - Kinh phí

-

Giáo dục - Đào tạo

Giáo dục - Đào tạo

-

Y tế - Sức khỏe

Y tế - Sức khỏe

-

Thể thao

Thể thao

-

Bảo hiểm

Bảo hiểm

-

Chính sách

Chính sách

-

Hành chính

Hành chính

-

Cơ cấu tổ chức

Cơ cấu tổ chức

-

Quyền Dân sự

Quyền Dân sự

-

Tố tụng - Kiện cáo

Tố tụng - Kiện cáo

-

Dịch vụ Pháp lý

Dịch vụ Pháp lý

-

An ninh trật tự

An ninh trật tự

-

Trách nhiệm hình sự

Trách nhiệm hình sự

-

Văn bản Nông - Lâm - Ngư nghiệp

Văn bản Nông - Lâm - Ngư nghiệp

-

Tài nguyên - Môi trường

Tài nguyên - Môi trường

-

Công nghệ - Thông tin

Công nghệ - Thông tin

-

Khoa học công nghệ

Khoa học công nghệ

-

Văn bản Giao thông vận tải

Văn bản Giao thông vận tải

-

Hàng hải

Hàng hải

-

Văn hóa Xã hội

Văn hóa Xã hội

-

Doanh nghiệp

Doanh nghiệp

-

Xuất - Nhập khẩu

Xuất - Nhập khẩu

-

Tài chính - Ngân hàng

Tài chính - Ngân hàng

-

Lao động - Tiền lương

Lao động - Tiền lương

-

Đầu tư - Chứng khoán - Thương mại

Đầu tư - Chứng khoán - Thương mại

-

Xây dựng - Đô thị - Đất đai - Nhà ở

Xây dựng - Đô thị - Đất đai - Nhà ở

-

Lĩnh vực khác

Lĩnh vực khác