Thông tư số 141/2013/TT-BTC

Mua tài khoản Hoatieu Pro để trải nghiệm website Hoatieu.vn KHÔNG quảng cáo & Tải nhanh File chỉ từ 99.000đ. Tìm hiểu thêm »

Thông tư số 141/2013/TT-BTC ngày 16/10/2013 của Bộ Tài chính về hướng dẫn thi hành Nghị định số 92/2013/NĐ-CP ngày 13 tháng 8 năm 2013 của Chính phủ quy định chi tiết thi hành một số điều có hiệu lực từ ngày 01 tháng 7 năm 2013 của luật sửa đổi, bổ sung một số điều của Luật Thuế thu nhập doanh nghiệp và luật sửa đổi, bổ sung một số điều của Luật Thuế giá trị gia tăng.

|

BỘ TÀI CHÍNH |

CỘNG HÒA XÃ HỘI CHỦ NGHĨA VIỆT NAM |

|

Số: 141/2013/TT-BTC |

Hà Nội, ngày 16 tháng 10 năm 2013 |

THÔNG TƯ HƯỚNG DẪN THI HÀNH NGHỊ ĐỊNH SỐ 92/2013/NĐ-CP NGÀY 13 THÁNG 8 NĂM 2013 CỦA CHÍNH PHỦ QUY ĐỊNH CHI TIẾT THI HÀNH MỘT SỐ ĐIỀU CÓ HIỆU LỰC TỪ NGÀY 01 THÁNG 7 NĂM 2013 CỦA LUẬT SỬA ĐỔI, BỔ SUNG MỘT SỐ ĐIỀU CỦA LUẬT THUẾ THU NHẬP DOANH NGHIỆP VÀ LUẬT SỬA ĐỔI, BỔ SUNG MỘT SỐ ĐIỀU CỦA LUẬT THUẾ GIÁ TRỊ GIA TĂNG

Căn cứ Luật Thuế giá trị gia tăng số 13/2008/QH12 ngày 03 tháng 6 năm 2008 và Luật sửa đổi, bổ sung một số điều của Luật Thuế giá trị gia tăng số 31/2013/QH13 ngày 19 tháng 6 năm 2013;

Căn cứ Luật Thuế thu nhập doanh nghiệp số 14/2008/QH12 ngày 03 tháng 6 năm 2008 và Luật sửa đổi, bổ sung một số điều của Luật Thuế thu nhập doanh nghiệp số 32/2013/QH13 ngày 19 tháng 6 năm 2013;

Căn cứ Luật Quản lý thuế số 78/2006/QH11 ngày 29 tháng 11 năm 2006 và Luật sửa đổi, bổ sung một số điều của Luật quản lý thuế số 21/2012/QH13 ngày 20 tháng 11 năm 2012;

Căn cứ Nghị định số 92/2013/NĐ-CP ngày 13 tháng 8 năm 2013 của Chính phủ quy định chi tiết thi hành một số điều có hiệu lực từ ngày 01 tháng 7 năm 2013 của Luật sửa đổi, bổ sung một số điều của Luật Thuế thu nhập doanh nghiệp và Luật sửa đổi, bổ sung một số điều của Luật Thuế giá trị gia tăng;

Căn cứ Nghị định số 118/2008/NĐ-CP ngày 27/11/2008 của Chính phủ quy định chức năng, nhiệm vụ, quyền hạn và cơ cấu tổ chức của Bộ Tài chính;

Theo đề nghị của Tổng cục trưởng Tổng cục Thuế, Bộ trưởng Bộ Tài chính hướng dẫn thực hiện quy định tại Nghị định số 92/2013/NĐ-CP ngày 13 tháng 8 năm 2013 của Chính Phủ quy định chi tiết thi hành một số điều có hiệu lực từ ngày 01 tháng 7 năm 2013 của Luật sửa đổi, bổ sung một số điều của Luật Thuế thu nhập doanh nghiệp và Luật sửa đổi, bổ sung một số điều của Luật Thuế giá trị gia tăng như sau:

Chương I

THUẾ THU NHẬP DOANH NGHIỆP

Điều 1. Áp dụng thuế thu nhập doanh nghiệp đối với doanh nghiệp có tổng doanh thu năm không quá 20 tỷ đồng

1. Doanh nghiệp được thành lập theo quy định của pháp luật Việt Nam, kể cả hợp tác xã, đơn vị sự nghiệp có thu (sau đây gọi là doanh nghiệp) có tổng doanh thu năm không quá 20 tỷ đồng được áp dụng thuế suất thuế thu nhập doanh nghiệp 20% kể từ ngày 01 tháng 7 năm 2013.

Tổng doanh thu năm làm căn cứ xác định doanh nghiệp thuộc đối tượng được áp dụng thuế suất 20% là tổng doanh thu của năm trước liền kề của doanh nghiệp được xác định căn cứ vào chỉ tiêu mã số [01] và chỉ tiêu mã số [08] trên phụ lục kết quả hoạt động sản xuất kinh doanh của kỳ tính thuế năm trước liền kề theo mẫu số 03-1A/TNDN kèm theo tờ khai quyết toán thuế TNDN số 03/TNDN ban hành kèm theo Thông tư số 28/2011/TT-BTC ngày 28/2/2011 của Bộ Tài chính và các văn bản sửa đổi, bổ sung, thay thế (nếu có).

Đối với doanh nghiệp mới thành lập trong thời gian từ 01/01/2013 đến hết ngày 30/6/2013 thì doanh thu được xác định căn cứ vào chỉ tiêu "doanh thu phát sinh trong kỳ” (không bao gồm thu nhập khác) mã số [21] trên tờ khai thuế thu nhập doanh nghiệp tạm tính của quý I và quý II năm 2013 theo mẫu số 01A/TNDN ban hành kèm theo Thông tư số 28/2011/TT-BTC ngày 28/2/2011 của Bộ Tài chính và các văn bản sửa đổi, bổ sung, thay thế (nếu có).

Trường hợp doanh nghiệp có tổng thời gian hoạt động sản xuất kinh doanh kể từ khi thành lập đến hết kỳ tính thuế thu nhập doanh nghiệp năm 2012 không đủ 12 tháng hoặc kỳ tính thuế đầu tiên của năm 2012 nhiều hơn 12 tháng theo quy định thì doanh thu làm căn cứ xác định doanh nghiệp được áp dụng thuế suất 20% quy định tại khoản này là doanh thu bình quân tháng của kỳ tính thuế thu nhập doanh nghiệp năm 2012 không vượt quá 1,67 tỷ đồng.

Trường hợp doanh nghiệp mới thành lập trong 6 tháng đầu năm 2013 thì doanh thu làm căn cứ xác định doanh nghiệp được áp dụng thuế suất 20% quy định tại khoản này là doanh thu bình quân của các tháng đầu năm 2013 tính đến hết ngày 30 tháng 6 năm 2013 không vượt quá 1,67 tỷ đồng.

Đối với doanh nghiệp mới thành lập kể từ ngày 01/07/2013 thực hiện kê khai tạm tính quý theo thuế suất 25% (trừ trường hợp thuộc diện được hưởng ưu đãi về thuế). Kết thúc năm tài chính nếu doanh thu bình quân của các tháng trong năm không vượt quá 1,67 tỷ đồng thì doanh nghiệp quyết toán thuế thu nhập doanh nghiệp phải nộp của năm tài chính theo thuế suất 20% (trừ các khoản thu nhập quy định tại Khoản 2, Điều 1, Thông tư này).

2. Thuế suất 20% quy định tại khoản 1 Điều này không áp dụng đối với các khoản thu nhập sau:

a) Thu nhập từ chuyển nhượng vốn, chuyển nhượng quyền góp vốn; thu nhập từ chuyển nhượng bất động sản (trừ thu nhập từ đầu tư - kinh doanh nhà ở xã hội quy định tại Điều 2, Thông tư này), thu nhập từ chuyển nhượng dự án đầu tư, chuyển nhượng quyền tham gia dự án đầu tư, chuyển nhượng quyền thăm dò, khai thác khoáng sản; thu nhập nhận được từ hoạt động sản xuất, kinh doanh ở ngoài Việt Nam;

b) Thu nhập từ hoạt động tìm kiếm, thăm dò, khai thác dầu, khí, tài nguyên quý hiếm khác và thu nhập từ hoạt động khai thác khoáng sản;

c) Thu nhập từ kinh doanh dịch vụ thuộc diện chịu thuế tiêu thụ đặc biệt theo quy định của Luật thuế tiêu thụ đặc biệt.

3. Nguyên tắc xác định:

a) Doanh nghiệp phải hạch toán riêng phần thu nhập được áp dụng thuế suất 20% và phần thu nhập không được áp dụng thuế suất 20%. Trường hợp doanh nghiệp không hạch toán riêng được phần thu nhập được áp dụng thuế suất 20% và phần thu nhập không được áp dụng thuế suất 20% thì thu nhập được áp dụng thuế suất 20% được xác định theo tỷ lệ giữa doanh thu bán hàng hóa, cung cấp dịch vụ được áp dụng thuế suất 20% trên tổng doanh thu trong kỳ tính thuế của doanh nghiệp.

b) Sau khi xác định riêng được thu nhập, doanh nghiệp được phép bù trừ lãi, lỗ giữa các hoạt động với nhau, phần thu nhập còn lại sau khi bù trừ áp dụng mức thuế suất thuế thu nhập doanh nghiệp theo mức thuế suất của hoạt động còn thu nhập. Việc bù trừ lãi, lỗ giữa các hoạt động với nhau trong từng giai đoạn được áp dụng văn bản cụ thể như sau:

- Đối với giai đoạn từ ngày 01/7/2013 đến hết ngày 31/12/2013 thực hiện theo quy định tại Điều 16 Luật Thuế thu nhập doanh nghiệp số 14/2008/QH12 ngày 03 tháng 6 năm 2008 và các văn bản hướng dẫn thi hành.

- Kể từ ngày 01/01/2014 thực hiện theo quy định tại khoản 10 Điều 1 Luật sửa đổi, bổ sung một số điều của Luật Thuế thu nhập doanh nghiệp số 32/2013/QH13 ngày 19 tháng 6 năm 2013 và các văn bản hướng dẫn thi hành.

c) Xác định thu nhập được áp dụng thuế suất 20% từ ngày 01/7/2013:

- Trường hợp doanh nghiệp xác định được doanh thu, chi phí và thu nhập chịu thuế của hoạt động sản xuất kinh doanh được áp dụng thuế suất 20% từ ngày 01/7/2013 thì áp dụng thuế suất 20% theo thực tế doanh nghiệp hạch toán được kể từ ngày 01 tháng 7 năm 2013.

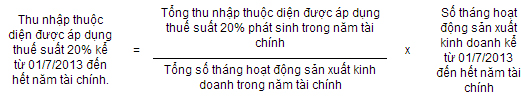

- Trường hợp doanh nghiệp không xác định được thu nhập chịu thuế của hoạt động sản xuất kinh doanh được áp dụng thuế suất 20% từ ngày 01/7/2013 thì thu nhập được áp dụng thuế suất 20% kể từ ngày 01 tháng 7 năm 2013 được xác định trên cơ sở số thu nhập được áp dụng thuế suất 20% phát sinh bình quân trong các tháng nhân (×) số tháng hoạt động sản xuất kinh doanh tính từ ngày 01/7/2013 đến hết năm tài chính đó và được xác định theo công thức sau:

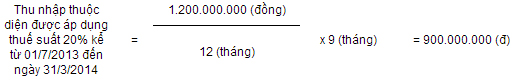

Ví dụ 1:

Doanh nghiệp A có năm tài chính bắt đầu từ ngày 01/4/2013 đến hết ngày 31/3/2014 (năm tài chính liền kề trước đó có tổng doanh thu năm không quá 20 tỷ) có tổng thu nhập chịu thuế là 1.200.000.000 đồng thì việc xác định thu nhập thuộc diện được áp dụng thuế suất 20% từ ngày 01/7/2013 đến ngày 31/3/2014 (09 tháng) như sau:

Điều 2. Áp dụng thuế thu nhập doanh nghiệp đối với thu nhập của doanh nghiệp từ đầu tư - kinh doanh nhà ở xã hội

1. Doanh nghiệp được thành lập theo quy định của pháp luật Việt Nam, kể cả hợp tác xã, đơn vị sự nghiệp có thu (sau đây gọi là doanh nghiệp) thực hiện đầu tư - kinh doanh nhà ở xã hội được áp dụng thuế suất thuế thu nhập doanh nghiệp 10% đối với phần thu nhập từ doanh thu bán, cho thuê, cho thuê mua nhà ở xã hội phát sinh từ ngày 01 tháng 7 năm 2013 không phụ thuộc vào thời điểm ký hợp đồng bán, cho thuê hoặc cho thuê mua nhà ở xã hội.

Nhà ở xã hội quy định tại khoản này là nhà ở do Nhà nước hoặc tổ chức, cá nhân thuộc các thành phần kinh tế đầu tư xây dựng và đáp ứng các tiêu chí về nhà ở, về giá bán nhà, về giá cho thuê, về giá cho thuê mua, về đối tượng, điều kiện được mua, được thuê, được thuê mua nhà ở xã hội theo quy định của pháp luật về nhà ở.

Trường hợp doanh nghiệp thực hiện đầu tư - kinh doanh nhà ở xã hội ký hợp đồng chuyển nhượng nhà có thu tiền ứng trước của khách hàng theo tiến độ trước ngày 01/7/2013 và còn tiếp tục thu tiền kể từ ngày 01/7/2013 (doanh nghiệp chưa xác định được chi phí tương ứng với doanh thu, doanh nghiệp đã kê khai tạm nộp thuế thu nhập doanh nghiệp theo tỷ lệ trên doanh thu thu được tiền) và thời điểm bàn giao nhà kể từ ngày 01/7/2013 thì thu nhập từ hoạt động chuyển nhượng nhà này được áp dụng thuế suất 10%.

Thu nhập từ đầu tư - kinh doanh nhà ở xã hội được áp dụng thuế suất 10% tại khoản này là thu nhập từ việc bán, cho thuê, cho thuê mua phát sinh từ ngày 01 tháng 7 năm 2013. Trường hợp doanh nghiệp không hạch toán riêng được phần thu nhập từ bán, cho thuê, cho thuê mua nhà ở xã hội phát sinh từ ngày 01 tháng 7 năm 2013 thì thu nhập được áp dụng thuế suất 10% được xác định theo tỷ lệ giữa doanh thu hoạt động bán, cho thuê, cho thuê mua nhà ở xã hội trên tổng doanh thu trong thời gian tương ứng của doanh nghiệp.

2. Xác định thu nhập được áp dụng thuế suất 10% từ 01/7/2013:

a) Trường hợp doanh nghiệp xác định được doanh thu, chi phí và thu nhập chịu thuế từ ngày 01/7/2013 thì áp dụng thuế suất 10% theo thực tế doanh nghiệp hạch toán được kể từ ngày 01 tháng 7 năm 2013.

Tham khảo thêm

-

Chia sẻ:

Vũ Thị Chang

Vũ Thị Chang

- Ngày:

Thông tư số 141/2013/TT-BTC

84 KBTheo Nghị định 147/2024/ND-CP, bạn cần xác thực tài khoản trước khi sử dụng tính năng này. Chúng tôi sẽ gửi mã xác thực qua SMS hoặc Zalo tới số điện thoại mà bạn nhập dưới đây:

Doanh nghiệp tải nhiều

-

Luật doanh nghiệp 68/2014/QH13

-

Thông tư 45/2013/TT-BTC chế độ quản lý, sử dụng và trích khấu hao tài sản cố định

-

Luật đầu tư số 67/2014/QH13

-

Luật doanh nghiệp số 60/2005/QH11

-

Thông tư số 78/2014/TT-BTC hướng dẫn thi hành Luật thuế thu nhập doanh nghiệp

-

Nghị định 96/2015/NĐ-CP hướng dẫn Luật Doanh nghiệp 2014

-

Luật phá sản số 51/2014/QH13

-

Thông tư 20/2015/TT-BKHĐT hướng dẫn về đăng ký doanh nghiệp

-

Nghị định 153/2016/NĐ-CP quy định mức lương tối thiểu vùng đối với người lao động

-

Luật Doanh nghiệp số 59/2020/QH14 mới nhất

Pháp luật tải nhiều

-

Quyết định 370/QĐ-BGDĐT về công bố công khai kế hoạch đầu tư công vốn ngân sách trung ương 2026 của BGDĐT

-

Công văn 927/BNV-CTTN&BĐG về việc tổ chức Hội nghị CBCCVC, người lao động

-

Quy chế tuyển sinh đại học năm 2026

-

Thông tư 06/2026/TT-BGDĐT Quy chế tuyển sinh các ngành đào tạo trình độ đại học và ngành GDMN trình độ cao đẳng

-

Quy định về nâng lương trước thời hạn đối với giáo viên

-

Thể thức trình bày văn bản hành chính 2023

-

Hướng dẫn thẩm tra lý lịch Đảng viên mới nhất 2026

-

Trọn bộ biểu mẫu đánh giá chuẩn giáo viên tiểu học, THCS, THPT năm 2026

-

Chốt thời điểm tăng lương tối thiểu vùng từ 1/7/2024

-

Bao nhiêu tuổi được gọi là trẻ em 2026

-

Thuế - Lệ phí - Kinh phí

Thuế - Lệ phí - Kinh phí

-

Giáo dục - Đào tạo

Giáo dục - Đào tạo

-

Y tế - Sức khỏe

Y tế - Sức khỏe

-

Thể thao

Thể thao

-

Bảo hiểm

Bảo hiểm

-

Chính sách

Chính sách

-

Hành chính

Hành chính

-

Cơ cấu tổ chức

Cơ cấu tổ chức

-

Quyền Dân sự

Quyền Dân sự

-

Tố tụng - Kiện cáo

Tố tụng - Kiện cáo

-

Dịch vụ Pháp lý

Dịch vụ Pháp lý

-

An ninh trật tự

An ninh trật tự

-

Trách nhiệm hình sự

Trách nhiệm hình sự

-

Văn bản Nông - Lâm - Ngư nghiệp

Văn bản Nông - Lâm - Ngư nghiệp

-

Tài nguyên - Môi trường

Tài nguyên - Môi trường

-

Công nghệ - Thông tin

Công nghệ - Thông tin

-

Khoa học công nghệ

Khoa học công nghệ

-

Văn bản Giao thông vận tải

Văn bản Giao thông vận tải

-

Hàng hải

Hàng hải

-

Văn hóa Xã hội

Văn hóa Xã hội

-

Doanh nghiệp

Doanh nghiệp

-

Xuất - Nhập khẩu

Xuất - Nhập khẩu

-

Tài chính - Ngân hàng

Tài chính - Ngân hàng

-

Lao động - Tiền lương

Lao động - Tiền lương

-

Đầu tư - Chứng khoán - Thương mại

Đầu tư - Chứng khoán - Thương mại

-

Xây dựng - Đô thị - Đất đai - Nhà ở

Xây dựng - Đô thị - Đất đai - Nhà ở

-

Lĩnh vực khác

Lĩnh vực khác